PayPal Treuhandmodelle Steuer Anwalt – Vorschüsse, Sicherheiten & steuerliche Risiken

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

PayPal Treuhandmodelle Steuer Anwalt – Vorabzahlungen, Kaskadenmodelle & private Finanzhilfe

Summary Box

Viele Menschen nutzen PayPal, um für andere Geld entgegenzunehmen, kurzfristig „durchzuleiten“ oder eine private Zahlung treuhänderisch zu halten. Automatisierte Systeme stufen solche Vorabzahlungen jedoch schnell als eigene Einnahmen ein. Kaskadenmodelle, Weiterleitungen oder familiäre Geldziehungen wirken maschinell wie gewerbliche Zahlungsströme. Ziel dieses Beitrags ist es, Betroffene zu schützen, Treuhandkonstellationen korrekt einzuordnen und steuerliche Fehlinterpretationen zu verhindern.

Treuhandähnliche Zahlungsstrukturen werden technisch als „Einnahmeketten“ verarbeitet – obwohl sie sozial, familiär oder organisatorisch bedingt und nicht gewerblich motiviert sind.

Einleitung

Viele Menschen übernehmen für Freunde, Familie oder Bekannte kurzfristig Zahlungsfunktionen: Sie leiten Geld weiter, zahlen etwas vor, sammeln Geld für ein gemeinsames Geschenk ein oder halten Beträge treuhänderisch, bis eine bestimmte Situation geklärt ist. Besonders PayPal wird dafür genutzt, weil es schnell, unkompliziert und vertraut ist.

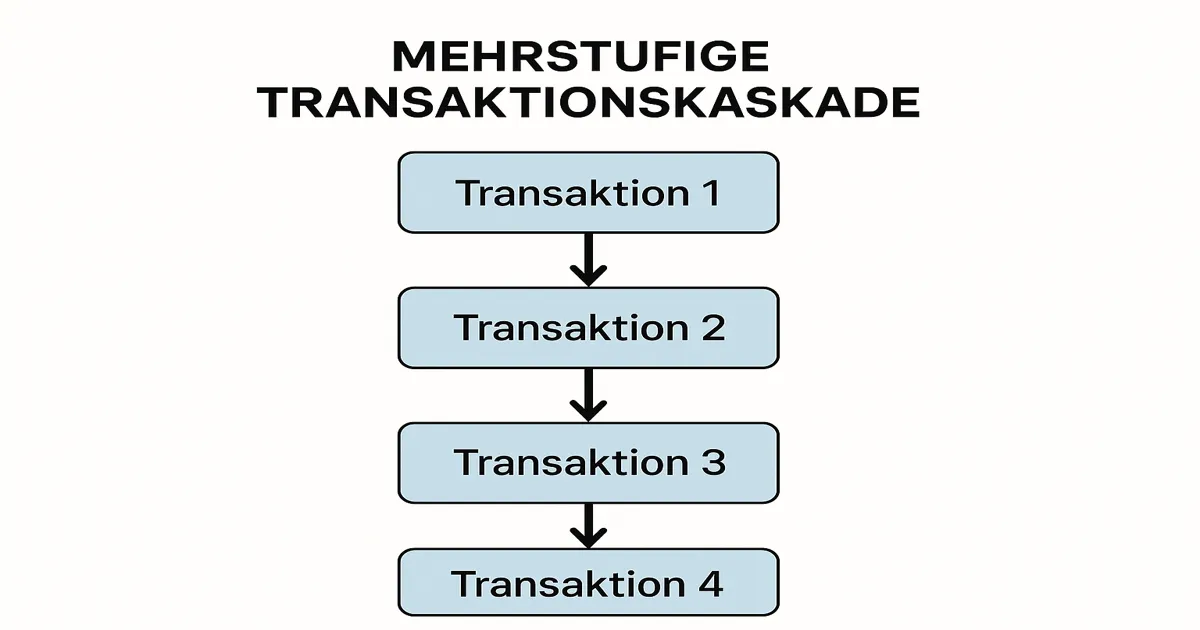

Doch genau diese unkomplizierten Abläufe führen zu Problemen, wenn die Daten später automatisiert ausgewertet werden. PayPal speichert nicht den sozialen Zweck, sondern nur Zahlungsströme. Für ein digitales System sehen Vorabzahlungen, gruppenbasierte Sammelbeträge oder treuhänderische Durchleitungen wie Einnahmen aus. Kaskadenmodelle wirken wie „Weiterverkaufsstrukturen“. Zahlungen aus derselben Quelle oder an dieselbe Zielperson erzeugen Muster, die maschinell wie gewerbliches Verhalten erscheinen.

Viele Betroffene erfahren erst durch ein Schreiben des Finanzamts, dass ihre treuhänderischen Privatvorgänge steuerlich wie Einnahmen behandelt werden. Die Überraschung ist groß, die Verunsicherung enorm. Menschen fühlen sich schuldig, obwohl sie lediglich geholfen haben. Die psychische Belastung ist hoch, da diese Vorgänge oft sehr private oder sensible Hintergründe haben.

Genau deshalb braucht es juristischen Schutz. Treuhandmodelle müssen korrekt eingeordnet, Datenmuster entkräftet und private Motive sichtbar gemacht werden, bevor die Systeme aus falsch interpretierten Zahlen steuerliche Konsequenzen ableiten.

Rechtlicher Rahmen

Steuerlich unterscheidet das Gesetz streng zwischen eigenen Einnahmen und durchlaufenden Posten. Ein durchlaufender Posten ist steuerlich irrelevant – er gehört der empfangenden Person nur formal, nicht wirtschaftlich. Das Problem: Digitale Systeme erkennen diesen Unterschied nicht.

Treuhandmodelle werden nicht automatisch als solche erkannt, weil:

- PayPal keine Hinweise zu Zweck oder Hintergrund liefert,

- es keine Kategorie „Treuhand“ gibt,

- Weiterleitungen oft wie „Ausgaben“ erscheinen,

- die ursprünglichen Eingänge aber als Einnahmen wirken,

- Muster zwischen gleichen Konten zu falschen Schlussfolgerungen führen.

Steuerlich gilt:

Eine Zahlung ist nur steuerpflichtig, wenn sie eine Gegenleistung oder wirtschaftlichen Vorteil darstellt.

Treuhand, Vorabzahlungen oder Weiterleitungen stellen keine Einkommen dar – aber das muss nachgewiesen werden.

Die größten juristischen Risiken entstehen, wenn:

- wiederholte treuhänderische Vorgänge wie Einnahmeketten wirken,

- Kaskadenmodelle als Lieferkette interpretiert werden,

- Beträge aus dem Ausland weitergeleitet werden,

- Freunde oder Bekannte regelmäßig Geld sendeten,

- keine Dokumentation existiert, die den Zweck belegt.

Ein Anwalt muss diese private Struktur sichtbar machen und erklären, warum die Zahlung wirtschaftlich nicht der betroffenen Person zusteht.

Kernaussagen aus der Praxis

In der Praxis erleben wir immer dieselben Missverständnisse. Treuhandmodelle sind menschlich klar, technisch jedoch unsichtbar.

Die häufigsten Muster:

1. „Kannst du das für mich bezahlen?“

Eine Person tätigt eine Zahlung für eine andere und bekommt das Geld über PayPal zurück. Das System wertet die Rückzahlung als Einnahme.

2. Gruppengeschenke

Mehrere Personen senden einer Person Geld, damit diese ein gemeinsames Geschenk kauft. Algorithmisch entsteht ein Einnahmeblock.

3. Sammelbeträge für private Anlässe

Familien sammeln für Geburtstage, Hochzeiten oder Krisensituationen. Für das System: „digitale Crowdfunding-Struktur“.

4. Weiterleitungen wirken wie „Ausgangszahlungen“ aus einem Gewerbe

Wenn jemand Geld erhält und unmittelbar danach an jemand anderen weiterleitet, sieht es digital wie eine Art Vermittlung oder Provision aus.

5. PayPal als Zwischenstation für Ausgaben

Reisebuchungen, gemeinsame Bestellungen oder WG-Kosten erzeugen „Zahlungsketten“.

6. Private Finanzhilfe

Ein Elternteil sendet Geld an ein Kind, das dieses weiterleitet, etwa für Miete oder Rechnungen. Datenmodell: „Zahlungsknebel“.

7. Verwechslung privater und geschäftsähnlicher Muster

Wiederkehrende kleine Beträge suggerieren „Courtage“ oder „Service“.

8. Stornos oder Fehlbuchungen werden doppelt gezählt

Einmalige technische Fehler wirken wie Einnahmendopplungen.

Diese Fälle zeigen: Was menschlich eindeutig ist, ist datenlogisch komplett unsichtbar.

Juristische Bewertung

Juristisch ist die wichtigste Frage: Wem steht das Geld wirtschaftlich zu?

Wenn eine Person nur treuhänderisch handelt, ist sie kein wirtschaftlicher Eigentümer. Das bedeutet:

- keine Steuerpflicht

- keine Gewinnerzielungsabsicht

- keine Einnahme

- keine gewerbliche Tätigkeit

- kein steuerpflichtiges Entgelt

Doch wenn Behörden nur die PayPal-Daten sehen, entsteht ein verzerrtes Bild. Sie erkennen nur:

- Eingang

- Ausgang

- Betrag

- Häufigkeit

- Gegenkonto

Nicht erkennbar ist:

- Zweck der Zahlung

- Verhältnis zwischen Personen

- private Konstellationen

- Auftragscharakter

- Mittelherkunft

- Weiterleitungsverpflichtung

Der zentrale juristische Fehler vieler behördlicher Bewertungen ist die Annahme, dass Zahlungsfluss = wirtschaftlicher Vorteil bedeutet. Das stimmt bei treuhänderischen Vorgängen nicht.

Die Aufgabe des Anwalts besteht darin:

- Kontext darzustellen,

- Treuhandstruktur zu erklären,

- schriftliche oder digitale Hinweise zu rekonstruieren,

- private Verpflichtungen zu dokumentieren,

- Abgrenzung zwischen Eigentum und Durchlaufposten vorzunehmen,

- technische Fehler und Storno-Probleme nachzuweisen.

Ziel ist es, klarzumachen:

Der Betroffene war Zahlungsstation, nicht Einkünfteempfänger.

Praktische Streitfelder & Angriffspunkte

Die häufigsten Konfliktfelder bei Treuhandmodellen:

1. Fehlende Dokumentation des Zwecks

Menschen dokumentieren private Absprachen nicht schriftlich – ein Problem für spätere Nachweise.

2. Weiterleitungen erscheinen wie „Ausgaben“ eines Geschäfts

Das System erkennt kein Treuhandverhältnisse.

3. Mehrere Personen senden einer Person Geld

Das wird als Einnahmekonglomerat gewertet.

4. Fremdwährungsfehler

USD- oder GBP-Zahlungen werden falsch konvertiert, wodurch Beträge wie „Gewinne“ erscheinen.

5. missverständliche Zahlungsbetreffs

„Danke“, „Hier“, „Für dich“ – maschinell sind das Entgeltmarker.

6. Sammelaktionen wirken wie Crowdfunding-Projekte

Die Realität ist familiäre Unterstützung.

7. Weiterleitungsdauer erzeugt „Haltephase“

Manchmal kann nicht sofort weitergeleitet werden – algorithmisch wirkt dies wie Einnahmen.

8. PayPal-Guthaben wird als „Einnahmenbestand“ gewertet

Obwohl es nur zwischengeparkt war.

Anwaltliche Angriffspunkte:

- Rekonstruktion des Treuhandverhältnisses

- Herausarbeiten der tatsächlichen Eigentumsverhältnisse

- Dokumentation der Weiterleitung

- Kontextualisierung jeder Zahlung

- Nachweis privater oder familiärer Bindungen

- technische Fehler in PayPal-Daten aufzeigen

- Storno-, Doppel- und Fremdwährungsfehler markieren

- Darstellung der fehlenden wirtschaftlichen Verfügungsmacht

Diese Punkte sind entscheidend, um falsche steuerliche Schlussfolgerungen zu verhindern.

Handlungsempfehlungen & Strategien

Wer wegen Treuhandmodellen kontaktiert wird, sollte strukturiert vorgehen:

- Ruhe bewahren

- vollständigen PayPal-Export sichern

- alle weitergeleiteten Zahlungen dokumentieren

- Zahlungszwecke rekonstruieren

- private Absprachen schriftlich nachträglich festhalten, soweit möglich

- Konversationen sichern (Chat, E-Mail, Messenger), die den Zweck zeigen

- keine vorschnelle Erklärung gegenüber dem Finanzamt

- juristische Prüfung aller Buchungen

- Trennung zwischen privat und „für andere gehalten“ klar darstellen

- Verteidigungsstrategie aufbauen, die die Treuhand klar erkennbar macht

Das Ziel ist:

- Fehlinterpretationen auszuschalten

- wirtschaftliche Eigentumsverhältnisse zu klären

- steuerliche Risiken zu beseitigen

- Druck und Angst zu reduzieren

Eine starke Verteidigung basiert auf Kontext + Daten + Dokumentation.

Fazit & Call-to-Action

Treuhandmodelle sind Teil privater Beziehungen und Alltagsorganisation – nicht Teil eines Gewerbes. Doch digitale Systeme erkennen keinen sozialen Kontext. Sie sehen nur Ketten von Geldflüssen und interpretieren diese als Einnahmenmodelle. Dadurch geraten Menschen, die nur helfen wollten, in steuerliche Konflikte.

Sie müssen das nicht allein durchstehen. Ich rekonstruiere Ihre Treuhandvorgänge, korrigiere technische Fehlinterpretationen, erkläre private Konstellationen und verteidige Sie gegen unberechtigte steuerliche Schlussfolgerungen.

Rufen Sie mich jetzt an unter 0160 9955 5525.

Oder schildern Sie Ihren Fall über hortmannlaw.com/contact.

Ich stehe an Ihrer Seite – präzise, schützend und durchsetzungsstark.

🔗 Weiterführende Fachbeiträge zu PayPal, DAC7 & digitalen Zahlungssystemen

Wenn Sie sich vertiefend informieren möchten oder Ihre eigene Situation besser einordnen wollen, finden Sie hier alle relevanten Fachbeiträge – beginnend mit dem meistgelesenen und viral gewordenen Leitartikel:

Viral & besonders häufig gesucht

PayPal, Finanzamt, Steuern – Wenn digitale Zahlungen plötzlich steuerlich relevant werden

www.hortmannlaw.com/articles/paypal-finanzamt-steuern

DAC7, Plattformmeldungen & automatisierte Steuerdaten

DAC7 PayPal Steuer Anwalt – Datenübermittlung an Finanzbehörden

www.hortmannlaw.com/articles/dac7-paypal-steuer-datenuebermittlung-anwalt

DAC7 Plattformmeldungen Steuer Anwalt – Was Seller wirklich melden müssen

www.hortmannlaw.com/articles/dac7-plattformmeldungen-steuer-anwalt

DAC7 Steuerfahndung Anwalt – Wie das Finanzamt PayPal-Daten abgleicht

www.hortmannlaw.com/articles/dac7-steuerfahndung-datenabgleich-anwalt

DAC7 PayPal Ausland Steuer Anwalt – Internationale Konten & Datenströme

www.hortmannlaw.com/articles/dac7-paypal-ausland-steuer-anwalt

DAC7 Fehlerhafte Steuerdaten Anwalt – Data-Mismatch & Korrekturstrategien

www.hortmannlaw.com/articles/dac7-fehlerhafte-steuerdaten-anwalt

Private vs. gewerbliche PayPal-Nutzung

PayPal Privat oder Business Steuer Anwalt – Wann private Verkäufe steuerpflichtig werden

www.hortmannlaw.com/articles/paypal-privat-business-steuer-anwalt

PayPal Nebenverdienst Steuer Anwalt – Kleingewerbe, Bagatellgrenzen & Steuerfallen

www.hortmannlaw.com/articles/paypal-nebenverdienst-steuer-anwalt

PayPal Digitale Produkte Steuer Anwalt – E-Books, Coaching, OnlyFans & digitale Verkäufe

www.hortmannlaw.com/articles/paypal-digitale-produkte-steuer-anwalt

Umsatzsteuer, OSS & unternehmerische Buchführung

PayPal Umsatzsteuer Anwalt – OSS, Reverse Charge & digitale Leistungen

www.hortmannlaw.com/articles/paypal-umsatzsteuer-oss-anwalt

PayPal Unternehmen Steuer Anwalt – GoBD, Buchführung & Dokumentationspflichten

www.hortmannlaw.com/articles/paypal-unternehmen-steuer-anwalt

Risikosituationen: Sperrung, Ermittlungen, Nachversteuerung

PayPal Konto eingefroren Steuer Anwalt – Wenn Datenprüfungen zur Sperre führen

www.hortmannlaw.com/articles/paypal-konto-eingefroren-steuer-anwalt

PayPal Nachversteuerung Steuer Anwalt – Rückwirkende Steuerpflicht bis zu 10 Jahren

www.hortmannlaw.com/articles/paypal-nachversteuerung-anwalt

PayPal Steuerhinterziehung Anwalt – Digitale Vorsatzkonstellationen & Ermittlungsrisiken

www.hortmannlaw.com/articles/paypal-steuerhinterziehung-anwalt

PayPal Ermittlungsverfahren Steuer Anwalt – Anfangsverdacht, Datenfehler & OSINT-Risiken

www.hortmannlaw.com/articles/paypal-ermittlungsverfahren-steuer-anwalt

PayPal Selbstanzeige Steuer Anwalt – Straffreiheit, Risiken & Voraussetzungen

www.hortmannlaw.com/articles/paypal-selbstanzeige-steuer-anwalt

Konkrete Szenarien & sensible PayPal-Konstellationen

PayPal Kleinanzeigen Steuer Anwalt – Wann private Verkäufe wie Gewerbe wirken

www.hortmannlaw.com/articles/paypal-kleinanzeigen-steuer-anwalt

PayPal OnlyFans Steuer Anwalt – Digitale Abos, Content, Nebenverdienst & Steuerfallen

www.hortmannlaw.com/articles/paypal-onlyfans-steuer-anwalt

PayPal Spenden & TG Steuer Anwalt – Private Unterstützung vs. steuerliche Fehlinterpretation

www.hortmannlaw.com/articles/paypal-spenden-tg-steuer-anwalt

PayPal Auslandseinnahmen Steuer Anwalt – Fremdwährungen & internationale Zahlungen

www.hortmannlaw.com/articles/paypal-auslandseinnahmen-steuer-anwalt

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Umsatzsteuer & Token & Mica 2025: Anwalt erklärt Bitcoin-Befreiung, NFT-Steuer und digitale Risiken

Der Artikel zeigt, warum Bitcoin-Umtausch umsatzsteuerfrei bleibt, NFTs jedoch regelmäßig steuerpflichtige digitale Leistungen darstellen. Erläutert werden die neuen Risiken für Token-Modelle, Creator, Plattformen und digitale Dienstleistungen – und wie man Umsatzsteuerfallen, Prüfungen und Strafrisiken wirksam vermeidet.

.jpg)

Anwalt erklärt Krypto-Betrug, Anlagebetrug, MiCA 2025 und steuerliche Risiken bei Token, Staking & Transfers.

MiCA, BMF-Schreiben 2025 und DAC8 verändern die steuerliche Behandlung von Token-Transfers, Staking-Rewards und vermeintlichen Gewinnen aus Krypto- oder Love-Scam-Betrug. Dieser Aufsatz zeigt, wie MiCA Transparenz schafft, warum fiktive Gewinne steuerpflichtig werden können und wie Opfer sich vor steuerlichen und strafrechtlichen Folgen schützen.

.jpg)

Krypto-Steuer 2025: Anwalt erklärt MiCA-Regeln zu Staking, Lending & Liquidity Pools

2025 ist das Jahr, in dem MiCA, DAC8 und das neue BMF-Schreiben erstmals zusammenwirken. Staking- und Lending-Rewards, DeFi-Strukturen und Krypto-Swaps sind jetzt steuerlich präzise geregelt – zugleich steigen die Risiken für Betroffene von Krypto- und Love-Scam-Betrug. Der Artikel zeigt, wie MiCA die Token-Transparenz erhöht, welche Steuervorschriften greifen und wann Opfer fiktiver „Rewards“ ungewollt steuerpflichtig werden.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.