DAC7 Steuerfahndung Anwalt – Wie das Finanzamt PayPal-Daten steuerlich abgleicht

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

DAC7 Steuerfahndung Anwalt – Wie das Finanzamt PayPal-Daten steuerlich abgleicht

Summary Box

Seit der Einführung von DAC7 und dem Plattformen-Steuertransparenzgesetz werden PayPal-Daten automatisiert mit Steuerakten abgeglichen. Viele Betroffene erhalten plötzlich Post vom Finanzamt, obwohl sie keinerlei steuerliche Absicht hatten. Die Matching-Verfahren sind technisch, unsichtbar und fehleranfällig. Schon kleine Abweichungen können fälschlich wie gewerbliche Einnahmen wirken. Der Druck, der daraus entsteht, ist für viele enorm. Juristische Unterstützung schützt Betroffene und verhindert falsche Schlussfolgerungen der Behörden.

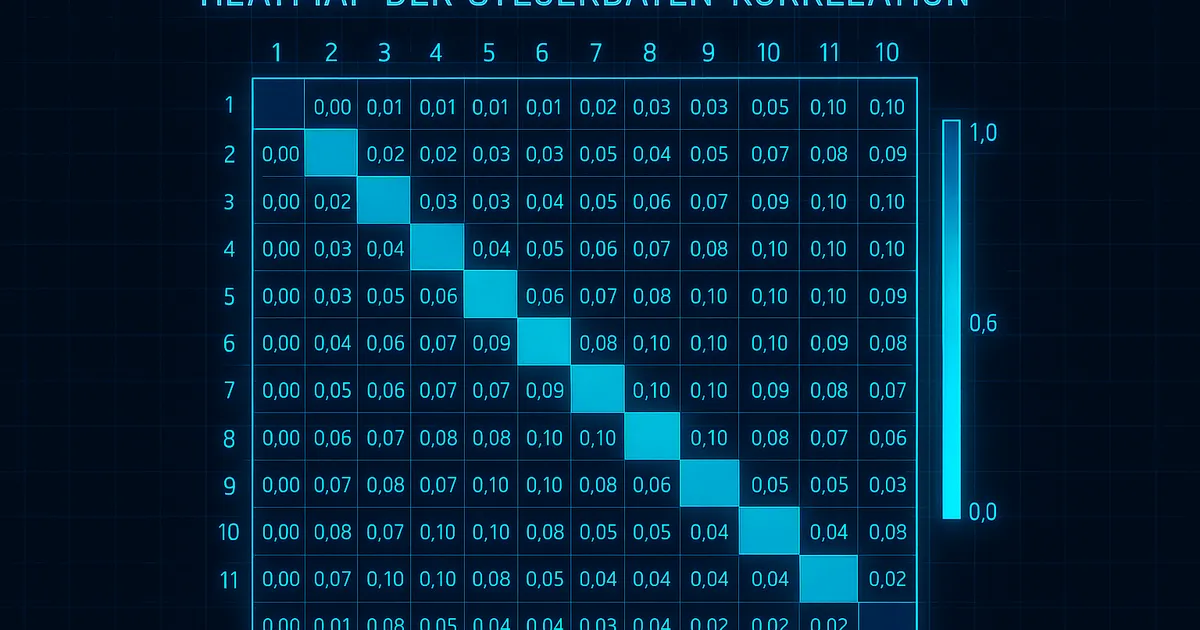

Ein digitales Ermittlungsinterface zeigt abstrahierte Datenpunkte, die ohne Kontext bewertet werden und Menschen schnell in den Fokus von Prüfungen bringen können.

Einleitung

Viele Menschen erleben das Schreiben des Finanzamts als Schockmoment: ein unerwarteter Brief, eine Rückfrage oder der Hinweis, dass bestimmte PayPal-Zahlungen zu prüfen seien. Häufig entsteht der Eindruck, man habe etwas falsch gemacht oder werde verdächtigt – obwohl Betroffene in Wahrheit weder steuerliche Absicht hatten noch wissen konnten, dass ihre privaten Zahlungen maschinell ausgewertet werden.

Der Hintergrund liegt in DAC7 und der Umsetzung über das Plattformen-Steuertransparenzgesetz. PayPal übermittelt seit 2023 automatisiert steuerrelevante Daten an das Bundeszentralamt für Steuern. Diese Daten werden dann per Software mit Steuerakten abgeglichen und in Risikosystemen bewertet. Betroffene wissen von diesem Prozess nichts. Sie haben nie zugestimmt, nie Einsicht erhalten und nie verstanden, wie diese technischen Verfahren funktionieren.

Genau hier entsteht ein großes Gerechtigkeitsproblem: Die Matching-Verfahren sind hochautomatisiert, sie erkennen Muster, aber keinen Kontext. Private Rückzahlungen, Familiengeld, Verkäufe aus einer Wohnungsauflösung oder ein falsch zugeordneter Zahlungseingang können wie steuerpflichtige Einnahmen wirken.

Für viele Menschen entsteht daraus eine existenzielle Belastung. Die Situation wirkt unkontrollierbar, und der Druck der Behörde erzeugt Angst, Unsicherheit und das Gefühl, plötzlich verdächtigt zu werden. Die Wahrheit ist: Betroffene brauchen Schutz, juristische Einordnung und jemanden, der die technische Realität sichtbar macht – bevor die Situation eskaliert.

Weiterführende Fachbeiträge zu MiCA, Token & Krypto-Betrug

1️⃣ Anwalt für Krypto-Betrug & Anlagebetrug – MiCA, Token & Steuern 2025

www.hortmannlaw.com/articles/anwalt-krypto-betrug-anlagebetrug-mica-token-steuern-2025

Wie MiCA, Token-Transfers, Fake-Plattformen und steuerliche Risiken zusammenwirken – und wie Betroffene sich schützen.

2️⃣ Krypto-Steuer 2025: Anwalt erklärt MiCA-Regeln zu Staking, Lending & Liquidity Pools

www.hortmannlaw.com/articles/krypto-steuer-2025-anwalt-erklart-mica-regeln-zu-staking-lending-liquidity-pools

Die umfassende Analyse zu Steuerpflichten bei Staking, Lending, Liquidity Mining und Tokenbewegungen unter MiCA.

Rechtlicher Rahmen

DAC7 bildet den europäischen Überbau, doch in Deutschland ist es vor allem das Plattformen-Steuertransparenzgesetz, das die Meldepflichten konkret regelt. Plattformbetreiber wie PayPal müssen steuerrelevante Transaktionsdaten melden, sofern sie in den Anwendungsbereich des Gesetzes fallen. Diese Meldepflicht betrifft nicht den Nutzer direkt, sondern die Plattform – doch die Folgen treffen ausschließlich den Nutzer.

Die rechtliche Grundlage für die behördliche Weiterverarbeitung findet sich in § 88 AO sowie in den Vorschriften über automatisierte Risikomanagementsysteme. Die Finanzverwaltung darf digitale Meldedaten ohne manuelle Prüfung zuordnen, mit Steuerakten verknüpfen und daraus Prüfungshandlungen ableiten. Die gemeldeten PayPal-Daten werden als potenzielle Besteuerungsgrundlagen behandelt.

Die Daten umfassen typischerweise Identitätsinformationen, Anzahl der Transaktionen, Zahlungsströme, Beträge und in manchen Fällen Zahlungszwecke. Diese Datensätze werden nicht im Alltag erhoben, sondern ausschließlich für steuerliche Kontrollmechanismen genutzt. Problematisch ist, dass die Daten häufig unvollständig, missverständlich oder technisch nicht sauber sind. Rücksendungen, Stornos oder interne Transfers erscheinen in diesen Systemen oft wie Einnahmen.

Betroffene haben in der Regel keine Möglichkeit, die gemeldeten Daten vorab einzusehen oder zu korrigieren. Die rechtliche Komplexität dieser Verfahren überfordert viele, die plötzlich mit Rückfragen konfrontiert werden, die sie nicht einordnen können. Ohne juristische Begleitung ist es kaum möglich, die Steuerkategorien, die Bedeutung der Daten oder die technischen Abläufe nachvollziehbar darzustellen.

Automatisierte Risikomanagementsysteme spielen eine entscheidende Rolle. Sie erkennen Muster, Häufungen oder Abweichungen, die als potenziell steuerrelevant eingestuft werden. Diese Systeme berücksichtigen jedoch nicht die Lebensrealität der Menschen – und genau daraus entstehen die gefährlichsten Missverständnisse.

Kernaussagen aus der Praxis

In der täglichen Praxis zeigt sich: Das Finanzamt gleicht PayPal-Daten nicht von Hand ab. Es handelt sich um rein technologische Matching-Verfahren. Diese arbeiten mit Mustern, Signalen und Wahrscheinlichkeiten – nicht mit menschlicher Logik. Besonders gefährlich wird es, wenn harmlose Alltagszahlungen wie steuerpflichtige Einnahmen wirken.

Ein klassisches Beispiel: Ein Betroffener verkauft im Zuge eines Umzugs mehrere Gegenstände über einen kurzen Zeitraum. Für das System entsteht ein Muster: mehrere Transaktionen, ähnliche Zahlungseingänge, keine erkennbaren Gegenleistungen. Die Software interpretiert dies als Geschäftstätigkeit – obwohl es private Verkäufe aus einer Ausnahmesituation sind.

Weitere problematische Konstellationen:

- Rückerstattungen, die als Einnahmen verbucht werden

- Geldflüsse innerhalb der Familie, die als Leistungsaustausch wirken

- Sammelkonten, bei denen mehrere Personen PayPal nutzen

- identische Namen innerhalb eines Haushalts

- alte, falsche oder doppelte Adressdaten

- technische Zuordnungsfehler der Plattform

Besonders häufig erleben Betroffene, dass eine einzige ungewöhnliche Zahlung den gesamten Datensatz „auffällig“ macht. Die Systeme markieren diese Zahlungen rot, und das Finanzamt erhält eine automatisierte Risikoanzeige. Obwohl der Kontext völlig harmlos war, sieht der Datensatz aus wie eine steuerpflichtige Einnahme oder eine geschäftliche Aktivität.

Für Betroffene ist die Situation nicht nur verwirrend, sondern auch emotional belastend. Sie verstehen nicht, warum private Zahlungen plötzlich hinterfragt werden. Viele fühlen sich ungerecht behandelt oder unter Verdacht gestellt, obwohl kein einziger steuerlicher Fehler vorliegt.

Juristische Bewertung

Aus juristischer Sicht sind die systemischen Probleme klar erkennbar. Das Finanzamt arbeitet mit Meldedaten, die als „zunächst richtig“ unterstellt werden. Diese Vermutung ist gefährlich, weil sie die Beweislast auf die Betroffenen verlagert. Sie müssen erklären, warum eine Zahlung nicht steuerpflichtig ist – obwohl die Behörde ohne Kontext arbeitet.

Die Risiken sind vielfältig:

- Schätzungen durch unklare Daten

- gewerbliche Fehlklassifikationen

- falsche Umsatzannahmen

- Ermittlungsverfahren bei vermeintlicher Steuerhinterziehung

- Zuschätzungen bei unklaren Zahlungseingängen

- Verdachtsmomente durch Muster ohne menschliche Einordnung

Die Behörde ist der erste interpretierende Akteur. Und wenn die technische Interpretation falsch ist, müssen Betroffene aktiv dagegenhalten. Ein Anwalt muss in solchen Fällen die tatsächliche Lebensrealität klar darstellen, technische Fehler analysieren und zeigen, weshalb die Daten nicht das abbilden, was die Behörde darin sieht.

Wichtig ist, dass die Bewertung nicht mit Angst arbeitet. Die Verfahrensdynamik lässt sich beeinflussen, wenn frühzeitig reagiert wird. Die Entlastungsmomente liegen fast immer in der Lebenswirklichkeit der Betroffenen: private Motive, einmalige Ereignisse, Rückerstattungen, familiäre Konstellationen. Juristisch entscheidend ist, diese Momente rechtlich sauber herauszuarbeiten und gegenüber der Behörde zu verankern.

Praktische Streitfelder & Angriffspunkte

Die häufigsten Streitpunkte entstehen dort, wo Daten und Realität auseinanderfallen. Unvollständige Datensätze sind ein zentrales Problem. PayPal meldet oft nur den Eingang eines Betrags, nicht jedoch, dass es sich um eine Rückerstattung handelt. Der Algorithmus erkennt nur einen Geldfluss – und interpretiert ihn als Einnahme.

Fehlerhafte Zuordnungen kommen ebenso häufig vor. Zwei Personen mit ähnlichen Namen, geteilte Geräte, alte Adressen oder doppelte Konten führen zu falschen Verknüpfungen. Für die Finanzverwaltung wirkt der Datensatz eindeutig, während Betroffene wissen, dass die Zuordnung schlicht falsch ist.

Weitere typische Angriffspunkte:

- veraltete Identitätsdaten

- doppelte Meldungen durch Plattformfehler

- Zahlungen, die gar keine Einnahmen darstellen

- Transaktionen, die einem anderen Familienmitglied gehören

- algorithmische Fehlalarme bei ungewöhnlichen Mustern

Die anwaltliche Aufgabe besteht darin, diese Punkte systematisch herauszuarbeiten. Dazu gehört, technische Fehler zu identifizieren, Kontexte zu erklären und die Behörden davon zu überzeugen, dass die Daten nicht das bedeuten, was sie auf den ersten Blick vermuten. Der Schutz der Betroffenen steht dabei immer im Mittelpunkt.

Handlungsempfehlungen & Strategien

Wenn Betroffene Post vom Finanzamt erhalten, ist es entscheidend, Ruhe zu bewahren. Das Schlimmste ist, vorschnell eine eigene Erklärung abzugeben, bevor klar ist, welche Daten das Finanzamt überhaupt vorliegen hat. Jede Aussage kann später gegen sie ausgelegt werden.

Die nächsten Schritte sind klar strukturiert:

- vollständigen PayPal-Datenexport sichern

- alle Transaktionen inklusive Rückerstattungen prüfen

- technische Fehler dokumentieren

- keine eigenständige Stellungnahme abgeben

- juristische Prüfung der Meldedaten veranlassen

- Abgleich mit der persönlichen Lebensrealität

- systematische Entlastungsstrategie entwickeln

Das Ziel ist es, Missverständnisse aufzulösen, bevor die Lage eskaliert. Die technische und rechtliche Komplexität der Matching-Verfahren ist für Laien nicht durchschaubar. Professionelle Unterstützung stellt sicher, dass Betroffene nicht in eine steuerliche Situation gedrängt werden, die mit ihrem Leben nichts zu tun hat.

Fazit & Call-to-Action

DAC7 und das PStTG haben die Art verändert, wie PayPal-Daten verarbeitet werden. Für Betroffene entstehen Risiken, die sie nicht erkennen können. Automatisierte Matching-Verfahren erzeugen Verdachtsmomente, die mit der Realität nichts zu tun haben. Fehlerhafte oder missverständliche Datensätze können zu Rückfragen, Schätzungen oder Ermittlungen führen – oft völlig ohne eigenes Verschulden. Die Situation ist belastend, verwirrend und bedroht das Gefühl von Kontrolle.

Sie müssen das nicht allein durchstehen. Ich sichere Sie gegen technische Fehlinterpretationen ab, kläre die tatsächlichen Umstände und übernehme die gesamte Kommunikation mit dem Finanzamt. Jede Stunde, die verstreicht, kann die Situation komplizierter machen.

Rufen Sie mich jetzt direkt an unter 0160 9955 5525.

Oder schildern Sie Ihren Fall über hortmannlaw.com/contact.

Ich stehe an Ihrer Seite – entschlossen, schützend und rechtlich präzise.

🔗 Weiterführende Fachbeiträge zu PayPal, DAC7 & digitalen Zahlungssystemen

Wenn Sie sich vertiefend informieren möchten oder Ihre eigene Situation besser einordnen wollen, finden Sie hier alle relevanten Fachbeiträge – beginnend mit dem meistgelesenen und viral gewordenen Leitartikel:

Viral & besonders häufig gesucht

PayPal, Finanzamt, Steuern – Wenn digitale Zahlungen plötzlich steuerlich relevant werden

www.hortmannlaw.com/articles/paypal-finanzamt-steuern

DAC7, Plattformmeldungen & automatisierte Steuerdaten

DAC7 PayPal Steuer Anwalt – Datenübermittlung an Finanzbehörden

www.hortmannlaw.com/articles/dac7-paypal-steuer-datenuebermittlung-anwalt

DAC7 Plattformmeldungen Steuer Anwalt – Was Seller wirklich melden müssen

www.hortmannlaw.com/articles/dac7-plattformmeldungen-steuer-anwalt

DAC7 PayPal Ausland Steuer Anwalt – Internationale Konten & Datenströme

www.hortmannlaw.com/articles/dac7-paypal-ausland-steuer-anwalt

DAC7 Fehlerhafte Steuerdaten Anwalt – Data-Mismatch & Korrekturstrategien

www.hortmannlaw.com/articles/dac7-fehlerhafte-steuerdaten-anwalt

Private vs. gewerbliche PayPal-Nutzung

PayPal Privat oder Business Steuer Anwalt – Wann private Verkäufe steuerpflichtig werden

www.hortmannlaw.com/articles/paypal-privat-business-steuer-anwalt

PayPal Nebenverdienst Steuer Anwalt – Kleingewerbe, Bagatellgrenzen & Steuerfallen

www.hortmannlaw.com/articles/paypal-nebenverdienst-steuer-anwalt

PayPal Digitale Produkte Steuer Anwalt – E-Books, Coaching, OnlyFans & digitale Verkäufe

www.hortmannlaw.com/articles/paypal-digitale-produkte-steuer-anwalt

Umsatzsteuer, OSS & unternehmerische Buchführung

PayPal Umsatzsteuer Anwalt – OSS, Reverse Charge & digitale Leistungen

www.hortmannlaw.com/articles/paypal-umsatzsteuer-oss-anwalt

PayPal Unternehmen Steuer Anwalt – GoBD, Buchführung & Dokumentationspflichten

www.hortmannlaw.com/articles/paypal-unternehmen-steuer-anwalt

Risikosituationen: Sperrung, Ermittlungen, Nachversteuerung

PayPal Konto eingefroren Steuer Anwalt – Wenn Datenprüfungen zur Sperre führen

www.hortmannlaw.com/articles/paypal-konto-eingefroren-steuer-anwalt

PayPal Nachversteuerung Steuer Anwalt – Rückwirkende Steuerpflicht bis zu 10 Jahren

www.hortmannlaw.com/articles/paypal-nachversteuerung-anwalt

PayPal Steuerhinterziehung Anwalt – Digitale Vorsatzkonstellationen & Ermittlungsrisiken

www.hortmannlaw.com/articles/paypal-steuerhinterziehung-anwalt

PayPal Ermittlungsverfahren Steuer Anwalt – Anfangsverdacht, Datenfehler & OSINT-Risiken

www.hortmannlaw.com/articles/paypal-ermittlungsverfahren-steuer-anwalt

PayPal Selbstanzeige Steuer Anwalt – Straffreiheit, Risiken & Voraussetzungen

www.hortmannlaw.com/articles/paypal-selbstanzeige-steuer-anwalt

Konkrete Szenarien & sensible PayPal-Konstellationen

PayPal Kleinanzeigen Steuer Anwalt – Wann private Verkäufe wie Gewerbe wirken

www.hortmannlaw.com/articles/paypal-kleinanzeigen-steuer-anwalt

PayPal OnlyFans Steuer Anwalt – Digitale Abos, Content, Nebenverdienst & Steuerfallen

www.hortmannlaw.com/articles/paypal-onlyfans-steuer-anwalt

PayPal Spenden & TG Steuer Anwalt – Private Unterstützung vs. steuerliche Fehlinterpretation

www.hortmannlaw.com/articles/paypal-spenden-tg-steuer-anwalt

PayPal Auslandseinnahmen Steuer Anwalt – Fremdwährungen & internationale Zahlungen

www.hortmannlaw.com/articles/paypal-auslandseinnahmen-steuer-anwalt

PayPal Treuhand Modelle Steuer Anwalt – Durchlaufposten, Vorabzahlungen & Kaskadenmodelle

www.hortmannlaw.com/articles/paypal-treuhand-steuer-anwalt

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Umsatzsteuer & Token & Mica 2025: Anwalt erklärt Bitcoin-Befreiung, NFT-Steuer und digitale Risiken

Der Artikel zeigt, warum Bitcoin-Umtausch umsatzsteuerfrei bleibt, NFTs jedoch regelmäßig steuerpflichtige digitale Leistungen darstellen. Erläutert werden die neuen Risiken für Token-Modelle, Creator, Plattformen und digitale Dienstleistungen – und wie man Umsatzsteuerfallen, Prüfungen und Strafrisiken wirksam vermeidet.

.jpg)

Anwalt erklärt Krypto-Betrug, Anlagebetrug, MiCA 2025 und steuerliche Risiken bei Token, Staking & Transfers.

MiCA, BMF-Schreiben 2025 und DAC8 verändern die steuerliche Behandlung von Token-Transfers, Staking-Rewards und vermeintlichen Gewinnen aus Krypto- oder Love-Scam-Betrug. Dieser Aufsatz zeigt, wie MiCA Transparenz schafft, warum fiktive Gewinne steuerpflichtig werden können und wie Opfer sich vor steuerlichen und strafrechtlichen Folgen schützen.

.jpg)

Krypto-Steuer 2025: Anwalt erklärt MiCA-Regeln zu Staking, Lending & Liquidity Pools

2025 ist das Jahr, in dem MiCA, DAC8 und das neue BMF-Schreiben erstmals zusammenwirken. Staking- und Lending-Rewards, DeFi-Strukturen und Krypto-Swaps sind jetzt steuerlich präzise geregelt – zugleich steigen die Risiken für Betroffene von Krypto- und Love-Scam-Betrug. Der Artikel zeigt, wie MiCA die Token-Transparenz erhöht, welche Steuervorschriften greifen und wann Opfer fiktiver „Rewards“ ungewollt steuerpflichtig werden.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.