Kleinanzeigen PayPal Steuer Anwalt – Wann private Verkäufe plötzlich gewerblich werden

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

PayPal Kleinanzeigen Gewerbe Anwalt – Wann private Verkäufe plötzlich steuerpflichtig werden

Summary Box

Viele Menschen nutzen PayPal für rein private Verkäufe über Kleinanzeigen – oft ohne zu wissen, dass automatisierte Systeme solche Aktivitäten schnell wie ein Gewerbe deuten können. Wiederholte Transaktionen, ähnliche Beträge oder unsaubere Daten führen zu Verdachtsmomenten, obwohl Betroffene privat handeln. Ein kleiner Fehlbetrag oder eine unklare Zuordnung kann steuerliche Nachfragen auslösen. Ziel dieses Beitrags ist es, Betroffene zu schützen, Muster zu entkräften und klare rechtliche Orientierung zu geben, bevor private Verkäufe fälschlich als steuerpflichtiges Business bewertet werden.

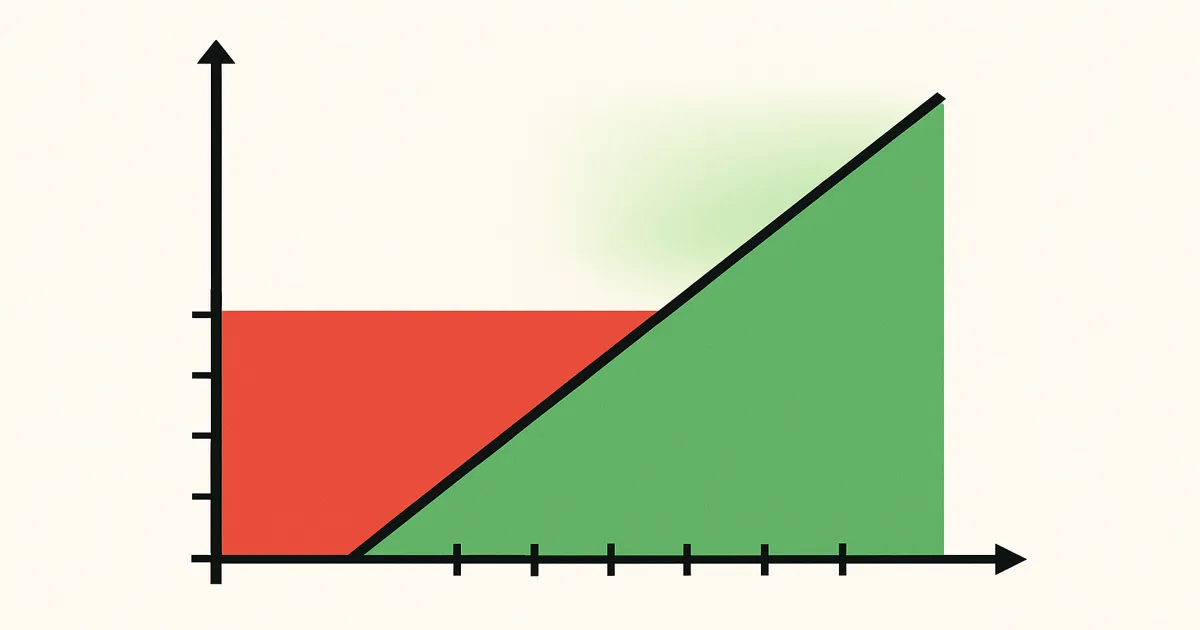

Ein Datenmodell visualisiert, wie Kleinanzeigen-Verkäufe über PayPal maschinell Muster erzeugen, die wie gewerbliche Strukturen wirken – obwohl Betroffene privat handeln.

Einleitung

Viele Menschen verkaufen gelegentlich Gegenstände über Kleinanzeigen: Möbel, Kleidung, Elektrogeräte oder Sammlerstücke. Für sie ist dies ein privater Vorgang, ein natürlicher Teil des Alltags. Dass diese Verkäufe steuerliche Folgen haben können, erscheint ihnen absurd – denn sie handeln nicht gewerblich, sie haben keine Gewinnerzielungsabsicht und betreiben erst recht kein Unternehmen. Doch die Realität moderner Datenauswertungen ist komplexer.

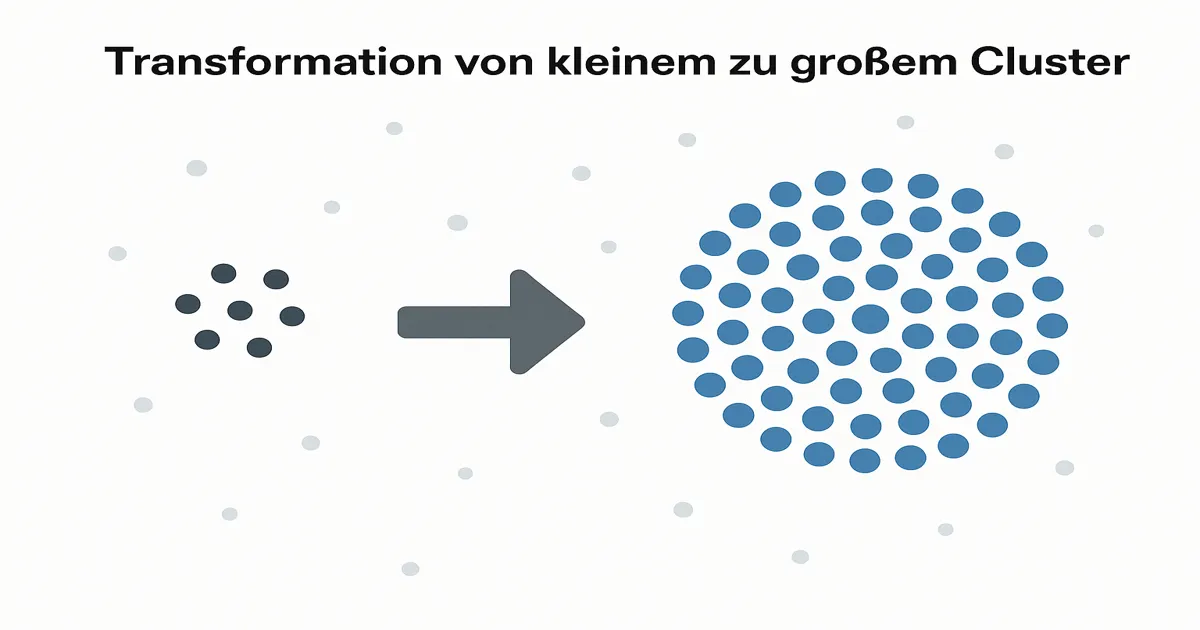

PayPal verarbeitet alle Transaktionen automatisiert und speichert sie in detailreichen Datensätzen. Sobald diese Daten später automatisiert ausgewertet werden – etwa durch DAC7-Abgleiche oder interne Risikosysteme –, entstehen Muster, die mit der Lebenswirklichkeit vieler Menschen nichts zu tun haben. Mehrere private Verkäufe in kurzer Zeit wirken maschinell wie ein kleines Nebengewerbe. Identische Beträge werden als „Preisstruktur“ interpretiert. Zahlungen von Freunden, Nachbarn oder Familienmitgliedern erscheinen wie Honorare.

Viele Betroffene erfahren erst von der steuerlichen Relevanz solcher Muster, wenn das Finanzamt sich meldet. Die Überraschung ist groß; die Angst oft noch größer. In kürzester Zeit stehen Menschen unter Druck, müssen Transaktionen erklären, alte Verkäufe rekonstruieren und sich gegen den Verdacht einer gewerblichen Tätigkeit wehren – obwohl sie privat und harmlos gehandelt haben.

Genau hier braucht es Schutz, Struktur und juristische Einordnung. Der folgende Beitrag zeigt, wie private Verkäufe fehlerhaft als geschäftlich interpretiert werden und wie Betroffene diese Missverständnisse sicher und überzeugend entkräften können.

Rechtlicher Rahmen

Steuerrechtlich ist die Unterscheidung zwischen privaten und gewerblichen Verkäufen klar – und gleichzeitig schwer im Alltag zu erkennen. Der Verkauf privater Gegenstände ist grundsätzlich steuerfrei, solange keine nachhaltige, gewinnerzielungsorientierte Tätigkeit entsteht. Doch diese Abgrenzung orientiert sich nicht an Gefühlen oder Intentionen, sondern an objektiven Kriterien, die in digitalen Datensystemen anders wirken als im menschlichen Alltag.

Ein Gewerbebetrieb liegt vor, wenn:

- eine Tätigkeit nachhaltig ausgeübt wird,

- eine Gewinnerzielungsabsicht besteht,

- die Tätigkeit am wirtschaftlichen Verkehr teilnimmt.

Für private Verkäufer ist vor allem das Nachhaltigkeitskriterium relevant. Schon mehrere Verkäufe in kurzer Zeit können aus Sicht der Datenlage wie eine gewerbliche Aktivität wirken – ohne dass die Person dies je beabsichtigt hatte.

Gleichzeitig gilt: PayPal fungiert steuerrechtlich wie ein Echtgeld-Konto. Jede Transaktion wird historisiert, jede Buchung gespeichert. Wenn Behörden später PayPal-Daten automatisiert mit Steuerakten abgleichen, entsteht ein Bild, das vollständiger wirkt, als es tatsächlich ist. Das System unterscheidet nicht zwischen:

- privaten Verkäufen,

- Rückerstattungen,

- Teilzahlungen,

- Freundesgeld,

- gemeinschaftlichen Ausgaben,

- Haushaltsfinanzen,

- Familienzahlungen.

Diese Unschärfen schaffen steuerliche Risiken. Ein Muster, das maschinell wie „gewerblicher Zahlungsverkehr“ aussieht, kann automatisierte Prüfungen auslösen. Die steuerliche Bewertung erfolgt dann oft ohne Kenntnis der Lebensumstände – und genau das ist der Kern des Problems für Betroffene.

Kernaussagen aus der Praxis

In der täglichen anwaltlichen Praxis zeigt sich immer wieder: Private Verkäufer geraten in Schwierigkeiten, weil maschinelle Systeme Muster erkennen, die nicht existieren. Die häufigsten Fälle sind:

1. Aufräumaktionen wirken wie ein Online-Shop

Wenn jemand an einem Wochenende fünf Gegenstände verkauft, interpretiert das System eine „verkaufsnahe Tätigkeit“.

2. Wiederkehrende Kleinbeträge erzeugen gewerbliche Signale

Zahlungen von 20, 25 oder 30 Euro in Serie wirken wie ein Preisgefüge.

3. Familien- und Freundesüberweisungen werden fehlinterpretiert

Geld für ein gemeinsames Geschenk wird als Entgelt gesehen.

4. Stornos und Rückerstattungen erscheinen als Umsatz

Fehlerhafte PayPal-Daten erzeugen falsche Einnahmen.

5. Nutzung ein und desselben PayPal-Kontos für alles

Private, familiäre, geschäftsähnliche und alltägliche Zahlungen vermischen sich – für das Finanzamt ist das „unordentlich“, für das System „auffällig“.

6. Sammlungsauflösungen wirken wie Händleraktivität

Der Verkauf dutzender Bücher oder Sammlerobjekte kann maschinell als professioneller Handel gelten.

7. Käufer aus dem Ausland verursachen Risikosignale

Auslandszahlungen sind oft unabhängig vom Gegenstand risikotechnisch relevant.

8. Betroffene fühlen sich schuldig, obwohl sie privat gehandelt haben

Die emotionale Belastung ist enorm: Angst, Scham, Stress, Existenzsorgen.

Diese Fälle zeigen: Private Menschen leiden unter Mustern, die Maschinen erzeugen, nicht unter Fehlern, die sie begangen haben.

Juristische Bewertung

Juristisch müssen drei Dimensionen sauber getrennt werden:

1. Was sieht das System?

– Muster

– Wiederholungen

– Beträge

– Zeitspannen

– Herkunft

– Datenpunkte

2. Was ist die Realität?

– private Verkäufe

– familiäre Unterstützung

– Aufräumaktionen

– spontane Veräußerungen

– fehlende Gewinnerzielungsabsicht

3. Was ist steuerlich relevant?

Entscheidend ist, ob objektiv eine nachhaltige Tätigkeit vorlag. Das ist bei privaten Verkäufen:

- meist nicht der Fall,

- oft leicht nachweisbar, wenn man richtig argumentiert,

- nur dann relevant, wenn kontinuierlich gleiche Waren verkauft wurden.

Die häufigsten juristischen Fehler der Behörden sind:

- Überbewertung digitaler Muster

- Fehleinordnung privater Transaktionen als gewerblich

- Vernachlässigung des subjektiven Elements der Gewinnerzielungsabsicht

- Missachtung der Lebensumstände der Betroffenen

Ein Anwalt muss die tatsächliche Lebensrealität juristisch präzise sichtbar machen: Warum wurden die Gegenstände verkauft? Welche privaten Gründe lagen vor? Welche Rückzahlungen oder Stornos existieren? Welche technischen Fehler enthält der Datensatz?

Die Aufgabe ist nicht, ein Business „kleinzureden“, sondern dem System seine Fehlinterpretation zu nehmen. Private Menschen dürfen nicht wie Unternehmer behandelt werden.

Praktische Streitfelder & Angriffspunkte

Die wichtigsten Konfliktfelder in D1:

1. Falsche Zuordnungen in PayPal-Daten

Doppelte Buchungen, Stornofehler, technische Mängel.

2. Rückerstattungen nicht korrekt verbucht

Ein Artikel wurde zurückgegeben, doch der Rückfluss fehlt im Datensatz.

3. Privat-/Geschäftsvermischung

Ein Konto für alles führt zu Missverständnissen.

4. Mustererkennung ohne Kontext

Mehrere gleiche Beträge = System denkt: „Preis“.

5. Auslandszahlungen

Privatverkauf ins Ausland wirkt gewerblich.

6. Wiederholte Verkäufe einer Kategorie

Alte Sammlungen, nicht gewerbliche Handelstätigkeit.

7. fehlende Rechnungen

Weil sie privat nie erforderlich waren.

8. Käuferkommunikation falsch interpretiert

Kurzform: „Ist der Artikel noch da?“ wirkt wie Händlerkommunikation.

Anwaltliche Angriffspunkte:

- vollständiger Datenabgleich

- Herausarbeiten der privaten Motivation

- Entkräftung technischer Fehlinterpretationen

- Darstellung der Lebensumstände

- Aufschlüsselung von Stornos und Rückerstattungen

- Klarstellung der fehlenden Gewinnerzielungsabsicht

Diese Schritte machen deutlich, dass private Verkäufe keine gewerbliche Tätigkeit darstellen.

Handlungsempfehlungen & Strategien

Betroffene sollten nach einem Schreiben des Finanzamts oder einer Nachfrage:

- Ruhe bewahren

- keinen vorschnellen Kontakt zum Finanzamt aufnehmen

- vollständigen PayPal-Export sichern

- Verkäufe thematisch sortieren (privat, Geschenk, Aufräumaktion, Sammlungsauflösung)

- Rückerstattungen und Stornos dokumentieren

- private Zahlungen nachvollziehbar machen

- prüfen lassen, ob eine steuerliche Relevanz überhaupt vorliegt

- anwaltliche Einschätzung einholen

- eine klare Verteidigungsstrategie erstellen

Die Strategie muss basieren auf:

- Fakten

- Kontext

- Datengenauigkeit

- psychologisch sauberer Kommunikation mit Behörden

Sie schützt Betroffene davor, dass private Tätigkeiten steuerlich überinterpretiert werden.

Fazit & Call-to-Action

Private Verkäufe über Kleinanzeigen sind Teil des Alltags – doch digitale Systeme bewerten sie oft wie geschäftliche Aktivitäten. Ein wiederholter Verkauf, identische Beträge, Stornos oder unsaubere Daten können zu Missverständnissen führen, die steuerliche Folgen haben. Das erzeugt Druck, Angst und Kontrollverlust bei Menschen, die nie ein Gewerbe betrieben haben.

Sie müssen diese Situation nicht allein bewältigen. Ich kläre Ihre PayPal-Daten, entkräfte falsche Muster, stelle Ihre Lebensrealität dar und verhindere die gewerbliche Fehlklassifikation Ihrer privaten Verkäufe.

Rufen Sie mich jetzt an unter 0160 9955 5525.

Oder schildern Sie Ihren Fall über hortmannlaw.com/contact.

Ich stehe an Ihrer Seite – schützend, durchsetzungsstark und präzise.

🔗 Weiterführende Fachbeiträge zu PayPal, DAC7 & digitalen Zahlungssystemen

Wenn Sie sich vertiefend informieren möchten oder Ihre eigene Situation besser einordnen wollen, finden Sie hier alle relevanten Fachbeiträge – beginnend mit dem meistgelesenen und viral gewordenen Leitartikel:

Viral & besonders häufig gesucht

PayPal, Finanzamt, Steuern – Wenn digitale Zahlungen plötzlich steuerlich relevant werden

www.hortmannlaw.com/articles/paypal-finanzamt-steuern

DAC7, Plattformmeldungen & automatisierte Steuerdaten

DAC7 PayPal Steuer Anwalt – Datenübermittlung an Finanzbehörden

www.hortmannlaw.com/articles/dac7-paypal-steuer-datenuebermittlung-anwalt

DAC7 Plattformmeldungen Steuer Anwalt – Was Seller wirklich melden müssen

www.hortmannlaw.com/articles/dac7-plattformmeldungen-steuer-anwalt

DAC7 Steuerfahndung Anwalt – Wie das Finanzamt PayPal-Daten abgleicht

www.hortmannlaw.com/articles/dac7-steuerfahndung-datenabgleich-anwalt

DAC7 PayPal Ausland Steuer Anwalt – Internationale Konten & Datenströme

www.hortmannlaw.com/articles/dac7-paypal-ausland-steuer-anwalt

DAC7 Fehlerhafte Steuerdaten Anwalt – Data-Mismatch & Korrekturstrategien

www.hortmannlaw.com/articles/dac7-fehlerhafte-steuerdaten-anwalt

Private vs. gewerbliche PayPal-Nutzung

PayPal Privat oder Business Steuer Anwalt – Wann private Verkäufe steuerpflichtig werden

www.hortmannlaw.com/articles/paypal-privat-business-steuer-anwalt

PayPal Nebenverdienst Steuer Anwalt – Kleingewerbe, Bagatellgrenzen & Steuerfallen

www.hortmannlaw.com/articles/paypal-nebenverdienst-steuer-anwalt

PayPal Digitale Produkte Steuer Anwalt – E-Books, Coaching, OnlyFans & digitale Verkäufe

www.hortmannlaw.com/articles/paypal-digitale-produkte-steuer-anwalt

Umsatzsteuer, OSS & unternehmerische Buchführung

PayPal Umsatzsteuer Anwalt – OSS, Reverse Charge & digitale Leistungen

www.hortmannlaw.com/articles/paypal-umsatzsteuer-oss-anwalt

PayPal Unternehmen Steuer Anwalt – GoBD, Buchführung & Dokumentationspflichten

www.hortmannlaw.com/articles/paypal-unternehmen-steuer-anwalt

Risikosituationen: Sperrung, Ermittlungen, Nachversteuerung

PayPal Konto eingefroren Steuer Anwalt – Wenn Datenprüfungen zur Sperre führen

www.hortmannlaw.com/articles/paypal-konto-eingefroren-steuer-anwalt

PayPal Nachversteuerung Steuer Anwalt – Rückwirkende Steuerpflicht bis zu 10 Jahren

www.hortmannlaw.com/articles/paypal-nachversteuerung-anwalt

PayPal Steuerhinterziehung Anwalt – Digitale Vorsatzkonstellationen & Ermittlungsrisiken

www.hortmannlaw.com/articles/paypal-steuerhinterziehung-anwalt

PayPal Ermittlungsverfahren Steuer Anwalt – Anfangsverdacht, Datenfehler & OSINT-Risiken

www.hortmannlaw.com/articles/paypal-ermittlungsverfahren-steuer-anwalt

PayPal Selbstanzeige Steuer Anwalt – Straffreiheit, Risiken & Voraussetzungen

www.hortmannlaw.com/articles/paypal-selbstanzeige-steuer-anwalt

Konkrete Szenarien & sensible PayPal-Konstellationen

PayPal OnlyFans Steuer Anwalt – Digitale Abos, Content, Nebenverdienst & Steuerfallen

www.hortmannlaw.com/articles/paypal-onlyfans-steuer-anwalt

PayPal Spenden & TG Steuer Anwalt – Private Unterstützung vs. steuerliche Fehlinterpretation

www.hortmannlaw.com/articles/paypal-spenden-tg-steuer-anwalt

PayPal Auslandseinnahmen Steuer Anwalt – Fremdwährungen & internationale Zahlungen

www.hortmannlaw.com/articles/paypal-auslandseinnahmen-steuer-anwalt

PayPal Treuhand Modelle Steuer Anwalt – Durchlaufposten, Vorabzahlungen & Kaskadenmodelle

www.hortmannlaw.com/articles/paypal-treuhand-steuer-anwalt

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Umsatzsteuer & Token & Mica 2025: Anwalt erklärt Bitcoin-Befreiung, NFT-Steuer und digitale Risiken

Der Artikel zeigt, warum Bitcoin-Umtausch umsatzsteuerfrei bleibt, NFTs jedoch regelmäßig steuerpflichtige digitale Leistungen darstellen. Erläutert werden die neuen Risiken für Token-Modelle, Creator, Plattformen und digitale Dienstleistungen – und wie man Umsatzsteuerfallen, Prüfungen und Strafrisiken wirksam vermeidet.

.jpg)

Anwalt erklärt Krypto-Betrug, Anlagebetrug, MiCA 2025 und steuerliche Risiken bei Token, Staking & Transfers.

MiCA, BMF-Schreiben 2025 und DAC8 verändern die steuerliche Behandlung von Token-Transfers, Staking-Rewards und vermeintlichen Gewinnen aus Krypto- oder Love-Scam-Betrug. Dieser Aufsatz zeigt, wie MiCA Transparenz schafft, warum fiktive Gewinne steuerpflichtig werden können und wie Opfer sich vor steuerlichen und strafrechtlichen Folgen schützen.

.jpg)

Krypto-Steuer 2025: Anwalt erklärt MiCA-Regeln zu Staking, Lending & Liquidity Pools

2025 ist das Jahr, in dem MiCA, DAC8 und das neue BMF-Schreiben erstmals zusammenwirken. Staking- und Lending-Rewards, DeFi-Strukturen und Krypto-Swaps sind jetzt steuerlich präzise geregelt – zugleich steigen die Risiken für Betroffene von Krypto- und Love-Scam-Betrug. Der Artikel zeigt, wie MiCA die Token-Transparenz erhöht, welche Steuervorschriften greifen und wann Opfer fiktiver „Rewards“ ungewollt steuerpflichtig werden.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.