PayPal Finanzamt Steuern

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

PayPal Finanzamt Steuern – Wenn Online-Zahlungen plötzlich steuerpflichtig werden

PayPal, Finanzamt, Steuern – was digitale Zahlungen auslösen können und wie Sie steuerstrafrechtliche Risiken vermeiden.

1. Einleitung – Drei Begriffe, eine Realität

PayPal. Finanzamt. Steuern.

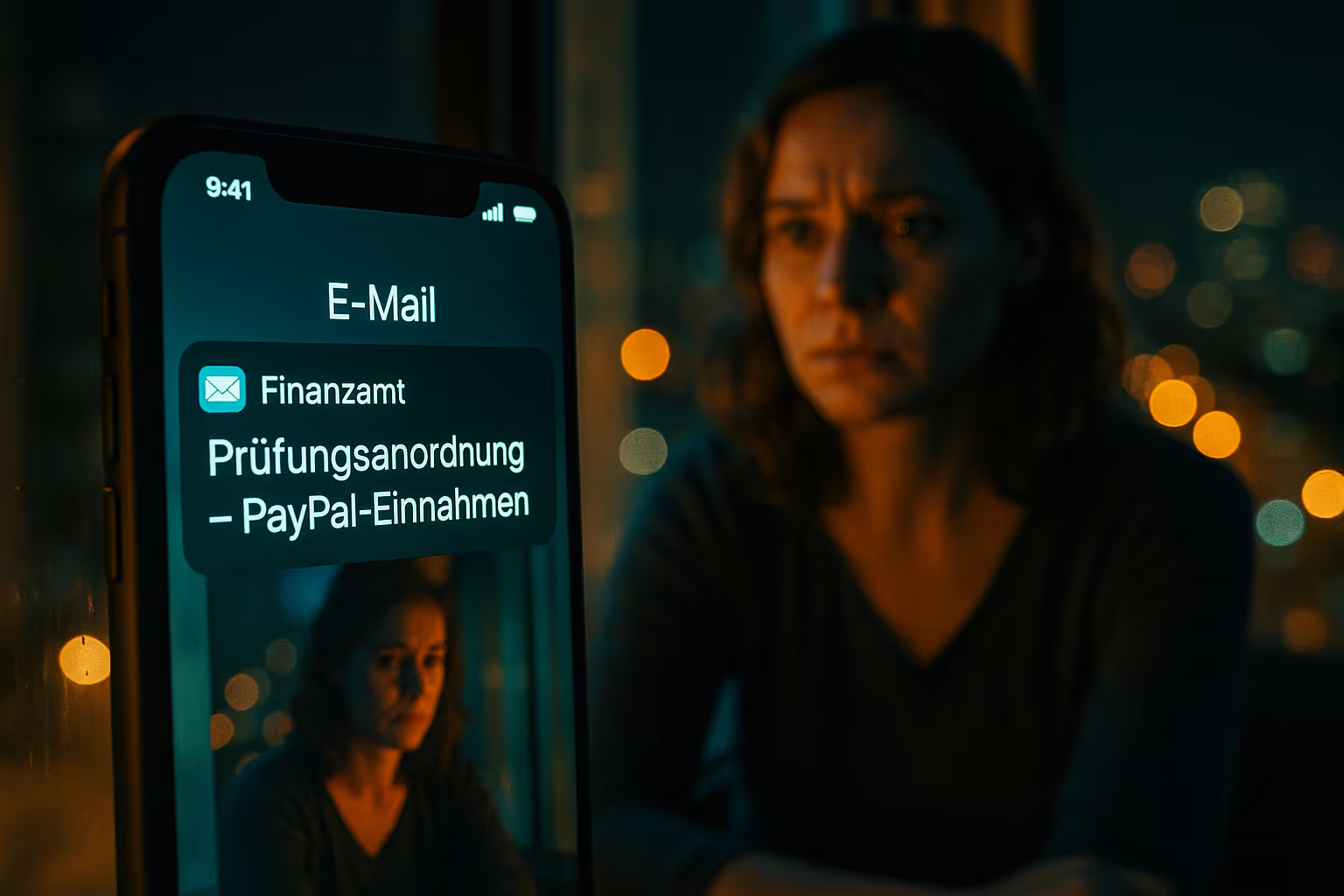

Drei Begriffe, die harmlos klingen – bis ein Schreiben vom Finanzamt kommt oder die Steuerfahndung plötzlich anfragt, woher die digitalen Einnahmen stammen.

Im Interview mit dem Bayerischen Rundfunk (BR24) am 25. Juli 2025 erklärte ich:

„Was wir aktuell sehen, ist nur die Spitze des Eisbergs. Wer Einnahmen über digitale Plattformen wie PayPal oder TikTok nicht ordnungsgemäß versteuert hat, dem wird es jetzt spürbar enger. Die Steuerbehörden haben durch DAC7 erstmals flächendeckenden Zugriff auf Plattformdaten.“

Diese Einschätzung hat sich bestätigt: Inzwischen laufen bundesweit Ermittlungen gegen Content-Creator, Influencer, Coaches und Verkäufer digitaler Produkte.

Das Bayerische Landesamt für Steuern wertet aktuell rund 9.000 Datensätze aus – mit einem Volumen von über 214 Millionen Euro, die in Bayern an Social-Media-Akteure geflossen sind.

Die Folge: Immer mehr digitale Selbstständige erhalten Post vom Finanzamt, obwohl sie nie eine Rechnung geschrieben haben – einfach, weil ihre PayPal-Umsätze automatisch gemeldet wurden.

Fachbeitrag: Love Scam – Geld zurück, Bankhaftung und PayPal rechtlich einordnen

Love Scam ist kein privates Missgeschick, sondern ein professionell organisiertes Betrugssystem mit klaren Zahlungswegen über Banken, PayPal und andere Zahlungsdienstleister. In diesem Beitrag wird aus anwaltlicher Sicht erklärt, warum autorisierte Zahlungen nicht automatisch rechtlich aussichtslos sind, welche Rolle Transaktionsmuster, psychologischer Druck und Beweissicherung spielen und wann Banken oder Zahlungsdienstleister in Ausnahmefällen in die Verantwortung geraten können.

Der Artikel richtet sich an Betroffene, die Orientierung suchen, ihre Situation sachlich einordnen möchten und verstehen wollen, welche rechtlichen Optionen realistisch bestehen – ohne Schuldzuweisungen und ohne falsche Versprechen.

https://www.hortmannlaw.com/articles/love-scam-geld-zurueck-bankhaftung-paypal-anwalt

Gerade bei Love-Scam-Fällen mit SEPA-Überweisungen, PayPal-Zahlungen oder Kontokündigungen ist eine strukturierte rechtliche Einordnung entscheidend, um weitere Schäden zu vermeiden und Handlungsspielräume zu sichern.

2. PayPal als Bankkonto – rechtliche Einordnung

Nach dem Zahlungsdiensteaufsichtsgesetz (ZAG) ist PayPal ein lizenziertes Zahlungsinstitut.

Für das Finanzamt gilt: Ein PayPal-Konto ist ein steuerlich relevantes Konto.

Jede regelmäßige Zahlung wird als potenzielle Einnahme gewertet, unabhängig von Plattform oder Zweck.

Rechtsfolge: Sobald über PayPal Einnahmen fließen, entsteht eine steuerliche Erklärungspflicht.

Nicht gemeldete Transaktionen können als Einkünfte aus Gewerbebetrieb oder selbstständiger Tätigkeit (§§ 15, 18 EStG) gelten.

3. Was über PayPal steuerpflichtig ist

Steuerlich relevant sind sämtliche Zahlungen mit Leistungsbezug – beispielsweise:

- Online-Coachings, Telegram-Mentoring, digitale Beratungen

- E-Books, Presets, Templates oder Abonnements

- Affiliate-Marketing, Sponsoring, Social-Media-Kooperationen

- OnlyFans-Einnahmen, virtuelle Events, digitale Tickets

- MySugardaddy – Körperlicher Kontakt gegen TG oder Darlehen: Wann Geld zurückgefordert werden kann

- MySugardaddy Betrug mit Vorauszahlung – PayPal, Amazon-Gutschein oder Sofortüberweisung

- DAC7 und Krypto-Betrug: Anwalt warnt vor Steuerhinterziehung durch PayPal, Klarna und Crypto.com Zahlungen

Auch scheinbar „private Geschenke“ werden steuerpflichtig, wenn sie regelmäßig oder gegen Gegenleistung erfolgen.

Bereits wiederkehrende Umsätze über 17 500 € jährlich können eine Gewerblichkeit begründen (§ 15 EStG).

4. Wie das Finanzamt an PayPal-Daten gelangt

Seit 2023 greift das Finanzamt direkt über die DAC7-Schnittstelle auf Plattformdaten zu.

Übermittelt werden:

- vollständige Transaktionssummen und Zahlungsempfänger,

- Anzahl der Buchungen, Zeiträume und Länder,

- hinterlegte Steuer-IDs.

Ergänzend laufen nationale Prüfungen: Kontoabfragen, Summarische Risikoprüfungen, OSINT-Analysen von Social-Media-Konten und algorithmische Abgleiche zwischen Umsatzdaten und Steuererklärungen.

Folgen:

- Nachversteuerung der letzten zehn Jahre (§ 169 AO)

- 6 % Verzugszinsen p. a.

- Einleitung eines Ermittlungsverfahrens nach § 370 AO (Steuerhinterziehung)

5. Typische Fehler und Risiko-Konstellationen

- Nutzung eines Privat-PayPal-Kontos für regelmäßige Einnahmen

- Einnahmen ohne Rechnung oder Leistungsbeschreibung

- Zahlungen über Amazon-Gutscheine oder „Family & Friends“-Option

- Verwechslung zwischen Spende und Leistung

- Nicht gemeldete Zahlungen aus dem Ausland

Diese Muster gelten dem Finanzamt als Verschleierung – besonders, wenn sie mit Social-Media-Aktivität oder Kontobewegungen anderer Beteiligter korrespondieren.

6. Post vom Finanzamt – wie Sie reagieren sollten

Wer eine Anhörung, Prüfungsanordnung oder Steuerfahndungs-Vorladung erhält, sollte strukturiert vorgehen:

1️⃣ Ruhe bewahren – keine spontanen Aussagen.

2️⃣ Transaktionsdaten sichern: Konto-Export, Screenshots, Belege.

3️⃣ Juristische Bewertung: Gewerblichkeit, Vorsatz, Höhe des Schadens.

4️⃣ Keine unkoordinierte Selbstanzeige. Erst prüfen, ob Straffreiheit möglich (§ 371 AO).

7. Steuerrecht trifft Strafrecht

Ab einem Steuerschaden von 50 000 € prüft die Staatsanwaltschaft regelmäßig Vorsatz.

Schon bedingter Vorsatz („Ich wusste, dass es steuerpflichtig sein könnte“) genügt.

In leichten Fällen droht eine Geldstrafe – in schweren eine Freiheitsstrafe bis zu fünf Jahren, bei gewerbsmäßigem Handeln bis zu zehn.

8. Verteidigungs- und Präventionsstrategien – Projekt 370

Projekt 370 entwickelt eine forensische Verteidigungsarchitektur für PayPal- und Plattform-Einnahmen:

- Forensische Transaktionsmatrix: lückenlose Aufstellung aller Zahlungen, Herkunft, Zweck.

- Risikobewertung: steuerlich, zivil- und strafrechtlich.

- Korrekturverfahren: Nachmeldung, Teilselbstanzeige oder Abgabennachholung.

- Kommunikation mit Finanzamt: strukturierte Offenlegung statt Reuegeständnis.

Ziel ist immer die Abmilderung des Tatvorwurfs – und die Wiederherstellung steuerlicher Transparenz, bevor der Fall eskaliert.

9. Präventive Gestaltung für digitale Unternehmer

- Separate PayPal-Konten für private und gewerbliche Zahlungen.

- Rechnungen oder digitale Quittungen auch bei Kleinbeträgen.

- Regelmäßiger Daten-Export an den Steuerberater (z. B. DATEV-Schnittstelle).

- Nutzung steuerkonformer Zahlungsabwickler (Stripe, Elopage, Digistore).

- Jährliche Eigenprüfung: Stimmen PayPal-Einnahmen mit der Steuererklärung überein?

10. Fazit & Call-to-Action

PayPal-Zahlungen sind steuerlich kein Graubereich mehr.

Seit DAC7 und zunehmender Datenverknüpfung gilt: Jede digitale Transaktion kann steuerrechtlich relevant sein.

Wer zu spät reagiert, riskiert ein Steuerstrafverfahren – wer früh handelt, kann nachmelden, korrigieren und sanktionfrei bleiben.

Projekt 370 begleitet Mandantinnen und Mandanten bei Nachmeldungen, Verteidigungen und strategischen Selbstanzeigen.

Sie haben Post vom Finanzamt?

Kostenlose Erstberatung unter 0160 9955 5525 oder über hortmannlaw.com/contact.

🔗 Weiterführende Fachbeiträge zu PayPal, DAC7 & digitalen Zahlungssystemen

Wenn Sie sich vertiefend informieren möchten oder Ihre eigene Situation besser einordnen wollen, finden Sie hier alle relevanten Fachbeiträge – beginnend mit dem meistgelesenen und viral gewordenen Leitartikel:

DAC7, Plattformmeldungen & automatisierte Steuerdaten

DAC7 PayPal Steuer Anwalt – Datenübermittlung an Finanzbehörden

www.hortmannlaw.com/articles/dac7-paypal-steuer-datenuebermittlung-anwalt

DAC7 Plattformmeldungen Steuer Anwalt – Was Seller wirklich melden müssen

www.hortmannlaw.com/articles/dac7-plattformmeldungen-steuer-anwalt

DAC7 Steuerfahndung Anwalt – Wie das Finanzamt PayPal-Daten abgleicht

www.hortmannlaw.com/articles/dac7-steuerfahndung-datenabgleich-anwalt

DAC7 PayPal Ausland Steuer Anwalt – Internationale Konten & Datenströme

www.hortmannlaw.com/articles/dac7-paypal-ausland-steuer-anwalt

DAC7 Fehlerhafte Steuerdaten Anwalt – Data-Mismatch & Korrekturstrategien

www.hortmannlaw.com/articles/dac7-fehlerhafte-steuerdaten-anwalt

Private vs. gewerbliche PayPal-Nutzung

PayPal Privat oder Business Steuer Anwalt – Wann private Verkäufe steuerpflichtig werden

www.hortmannlaw.com/articles/paypal-privat-business-steuer-anwalt

PayPal Nebenverdienst Steuer Anwalt – Kleingewerbe, Bagatellgrenzen & Steuerfallen

www.hortmannlaw.com/articles/paypal-nebenverdienst-steuer-anwalt

PayPal Digitale Produkte Steuer Anwalt – E-Books, Coaching, OnlyFans & digitale Verkäufe

www.hortmannlaw.com/articles/paypal-digitale-produkte-steuer-anwalt

Umsatzsteuer, OSS & unternehmerische Buchführung

PayPal Umsatzsteuer Anwalt – OSS, Reverse Charge & digitale Leistungen

www.hortmannlaw.com/articles/paypal-umsatzsteuer-oss-anwalt

PayPal Unternehmen Steuer Anwalt – GoBD, Buchführung & Dokumentationspflichten

www.hortmannlaw.com/articles/paypal-unternehmen-steuer-anwalt

Risikosituationen: Sperrung, Ermittlungen, Nachversteuerung

PayPal Konto eingefroren Steuer Anwalt – Wenn Datenprüfungen zur Sperre führen

www.hortmannlaw.com/articles/paypal-konto-eingefroren-steuer-anwalt

PayPal Nachversteuerung Steuer Anwalt – Rückwirkende Steuerpflicht bis zu 10 Jahren

www.hortmannlaw.com/articles/paypal-nachversteuerung-anwalt

PayPal Steuerhinterziehung Anwalt – Digitale Vorsatzkonstellationen & Ermittlungsrisiken

www.hortmannlaw.com/articles/paypal-steuerhinterziehung-anwalt

PayPal Ermittlungsverfahren Steuer Anwalt – Anfangsverdacht, Datenfehler & OSINT-Risiken

www.hortmannlaw.com/articles/paypal-ermittlungsverfahren-steuer-anwalt

PayPal Selbstanzeige Steuer Anwalt – Straffreiheit, Risiken & Voraussetzungen

www.hortmannlaw.com/articles/paypal-selbstanzeige-steuer-anwalt

Konkrete Szenarien & sensible PayPal-Konstellationen

PayPal Kleinanzeigen Steuer Anwalt – Wann private Verkäufe wie Gewerbe wirken

www.hortmannlaw.com/articles/paypal-kleinanzeigen-steuer-anwalt

PayPal OnlyFans Steuer Anwalt – Digitale Abos, Content, Nebenverdienst & Steuerfallen

www.hortmannlaw.com/articles/paypal-onlyfans-steuer-anwalt

PayPal Spenden & TG Steuer Anwalt – Private Unterstützung vs. steuerliche Fehlinterpretation

www.hortmannlaw.com/articles/paypal-spenden-tg-steuer-anwalt

PayPal Auslandseinnahmen Steuer Anwalt – Fremdwährungen & internationale Zahlungen

www.hortmannlaw.com/articles/paypal-auslandseinnahmen-steuer-anwalt

PayPal Treuhand Modelle Steuer Anwalt – Durchlaufposten, Vorabzahlungen & Kaskadenmodelle

www.hortmannlaw.com/articles/paypal-treuhand-steuer-anwalt

Steuerrecht

Ob Kryptotransaktionen, internationale Einkünfte oder Betriebsprüfungen – steuerrechtliche Fragestellungen werden zunehmend komplexer. Wir unterstützen Privatpersonen, Unternehmer und Investoren bei der steuerrechtlichen Gestaltung, Verteidigung in Steuerverfahren und bei der Vermeidung von Steuerstrafrisiken. Klar. Strategisch. Vorausschauend.

- Abfindung optimal gestalten

https://www.hortmannlaw.com/articles/abfindung-optimal-gestalten - AML und ART – Drei Buchstaben, zwei Welten, ein gemeinsames Problem

https://www.hortmannlaw.com/articles/aml-art-drei-buchstaben-zwei-welten-ein-gemeinsames-problem - Beteiligungen an Personengesellschaften im Nachlass – Schnittstelle von Erb- und Steuerrecht

https://www.hortmannlaw.com/articles/erbengemeinschaft-personengesellschaft-steuerrecht-anwalt - Dividendenfreistellung nach EU-Recht – Was Unternehmen wissen müssen

https://www.hortmannlaw.com/articles/dividendenfreistellung-eu-recht - Fehler im Steuerbescheid – was jetzt?

https://www.hortmannlaw.com/articles/fehler-im-steuerbescheid-was-jetzt - Grunderwerbsteuer und Aufteilung von Nebenleistungen

https://www.hortmannlaw.com/articles/grunderwerbsteuer-grundstueckskauf - Internationale Steuerfragen – Doppelbesteuerungsabkommen, Verrechnungspreise und Auslandskonten

https://www.hortmannlaw.com/articles/internationale-steuerfragen-doppelbesteuerungsabkommen-verrechnungspreise-und-auslandskonten - Kapitalanlagen richtig versteuern – Tipps für Privatanleger

https://www.hortmannlaw.com/articles/kapitalanlagen-richtig-versteuern - Krypto-Verluste und Betrugsfälle - Tücken bei privaten Veräußerungen

https://www.hortmannlaw.com/articles/krypto-verluste-und-betrugsfalle-tucken-bei-privaten-verausserungen - Nießbrauch und Steuern – So vermeiden Sie teure Schenkungen

https://www.hortmannlaw.com/articles/steuerfalle-niessbrauch-schenkung - Steuerfalle „Liebhaberei“ – Wenn das Hobby zur Kostenfalle wird

https://www.hortmannlaw.com/articles/steuerfalle-liebhaberei - Steuerliche Vorteile gemeinnütziger Stiftungen

https://www.hortmannlaw.com/articles/steuerliche-vorteile-gemeinnutziger-stiftungen - Steuern & Kryptowährungen – Was ist zu beachten?

https://www.hortmannlaw.com/articles/steuern-kryptowahrungen-was-ist-zu-beachten - Steuern sparen mit Verlustverrechnung – Neues BMF-Schreiben erklärt, was gilt

https://www.hortmannlaw.com/articles/verlustverrechnung-bmf-schreiben - Steuern umgehen? Warum Sie Beihilfe zur Steuerhinterziehung vermeiden sollten

https://www.hortmannlaw.com/articles/beihilfe-steuerhinterziehung-vermeiden - Steuersparmodell oder Steuerfalle? – Verrechnungsgrenzen bei Vermietung beachten

https://www.hortmannlaw.com/articles/steuersparmodell-vermietung-verluste - Wahl der Unternehmensform – steuerliche Auswirkungen für digitale Startups

https://www.hortmannlaw.com/articles/wahl-unternehmensform-startup - Zuschlagsverbot und einstweiliger Rechtsschutz – Verfahren stoppen in letzter Minute

- https://www.hortmannlaw.com/articles/zuschlagsverbot-vergabe

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Krypto Betrug Geld zurück? Binance, Crypto.com, Coinbase – Chancen, Freeze, rechtliche Schritte

Nach einem Krypto-Betrug ist das Vermögen nicht automatisch verloren. Der Beitrag erklärt, wann Börsen wie Binance, Crypto.com oder Coinbase eingebunden werden können, welche Sicherungsmaßnahmen realistisch sind und welche Versprechen unseriös sind.

.jpg)

Trade Republic Krypto Betrug – Geld weg nach Phishing? Haftung, Warnpflichten, was möglich ist

Immer häufiger erfolgen Krypto-Verluste über bekannte Broker wie Trade Republic. Dieser Beitrag beleuchtet typische Betrugsmuster, auffällige Transaktionen und die Frage, wann Warn- oder Interventionspflichten des Brokers rechtlich relevant werden können.

.jpg)

Krypto Konto gehackt – fremder Login, Datenleck oder Phishing? Anwalt klärt Zugriff und Haftung

Nach einem Krypto-Betrug stellt sich die zentrale Frage, wie Täter Zugriff erlangen konnten. Der Beitrag zeigt, wie Login-Daten, Geräte, IP-Zugriffe und mögliche Datenlecks rechtlich überprüft werden können und warum die Ursachenklärung entscheidend für Haftungsfragen ist.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.