Kreditbetrug durch fingierte Anträge – Haftungs- und Strafrisiken

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

Kreditbetrug durch fingierte Anträge – Haftungs- und Strafrisiken

Einleitung – Wenn digitale Anträge zur Strafsache werden

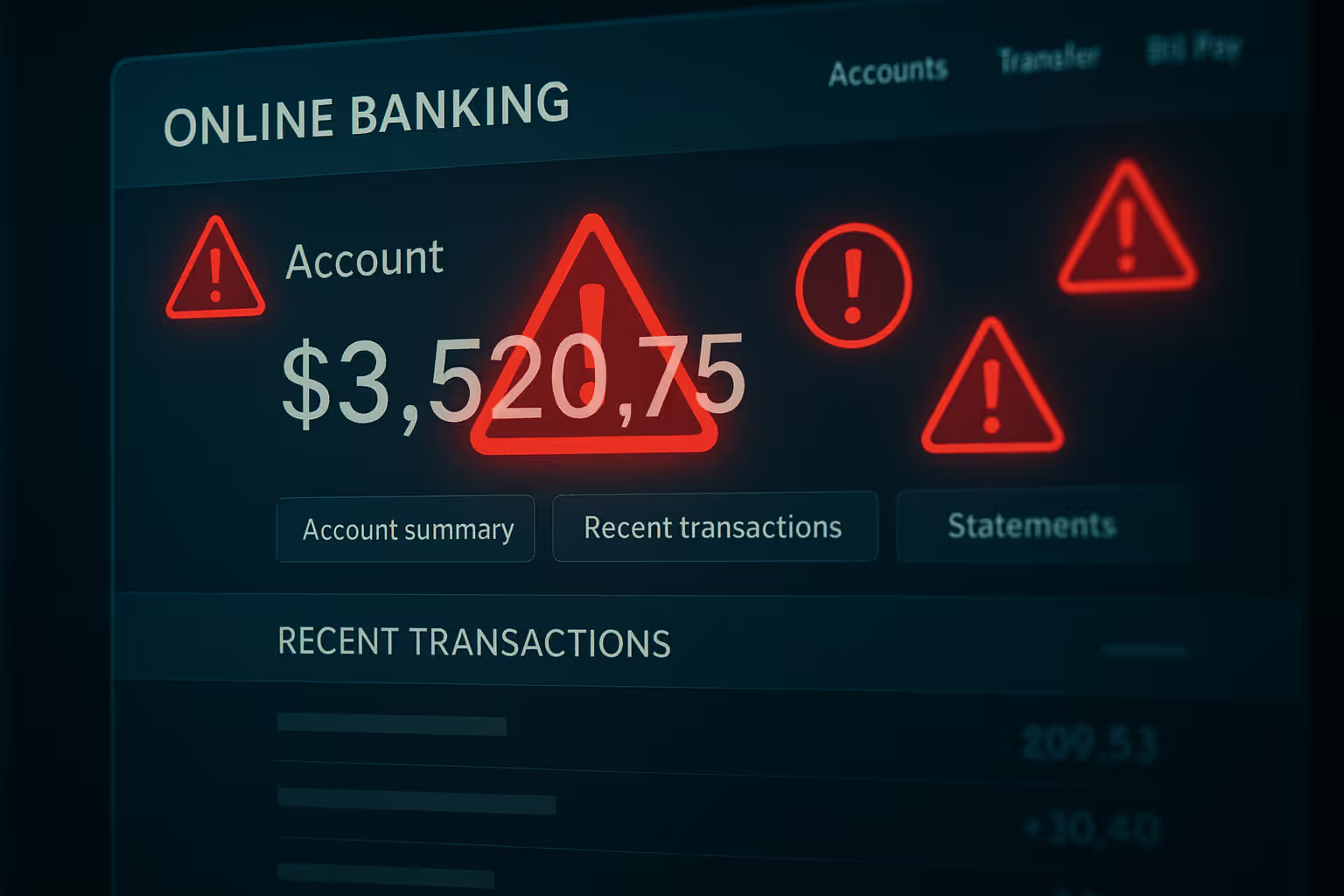

Kreditbetrug gehört zu den klassischen Erscheinungsformen des Wirtschaftsstrafrechts – und erlebt durch digitale Kreditplattformen, automatisierte Scorings und Online-Identverfahren eine neue Dimension.

Wo früher persönliche Gespräche stattfanden, entscheiden heute Algorithmen über Kreditvergabe. Diese Geschwindigkeit öffnet Raum für Manipulation, Identitätsdiebstahl und falsche Angaben.

Die zentrale juristische Frage lautet: Wann liegt tatsächlich Betrug nach § 263 StGB vor – und wann handelt es sich nur um fehlerhafte Antragsangaben?

Gleichzeitig müssen Banken prüfen, ob sie Haftungsansprüche gegen Antragsteller, Vermittler oder Plattformen geltend machen können.

1. Strafrechtliche Grundlagen

1.1. Tatbestand des Kreditbetrugs (§ 263 StGB)

Kreditbetrug ist eine Variante des allgemeinen Betrugstatbestands. Strafbar ist, wer durch Täuschung über Tatsachen einen Irrtum erregt und so eine Vermögensverfügung veranlasst.

Bei fingierten Kreditanträgen liegt die Täuschung häufig in

- manipulierten Gehaltsabrechnungen,

- falschen Arbeitgeberangaben,

- oder frei erfundenen Identitäten.

Die Täuschung muss kausal für die Kreditentscheidung sein.

Bereits das erhöhte Ausfallrisiko der Bank gilt als Schaden – auch wenn der Kredit vorübergehend ordnungsgemäß bedient wird (BGH, NJW 2002, 2748).

Das Strafmaß: Freiheitsstrafe bis zu fünf Jahre, in besonders schweren Fällen bis zu zehn (§ 263 Abs. 3 StGB).

1.2. Besonders schwere Fälle und Qualifikationen

Ein besonders schwerer Fall liegt etwa vor, wenn

- gewerbsmäßig oder bandenmäßig gehandelt wird,

- ein erheblicher Vermögensverlust entsteht,

- oder Dritte in wirtschaftliche Not geraten.

Im digitalen Kontext betrifft das vor allem Serienanträge über Plattformen oder den systematischen Einsatz gestohlener Identitäten.

Hier überschneiden sich Betrug, Computerbetrug (§ 263a StGB) und Fälschung beweiserheblicher Daten (§ 269 StGB).

Vertiefung zur strafrechtlichen Beweisführung bei digitalen Täuschungen: 👉 Cyberangriff auf Kundendaten – Ansprüche und Verteidigung.

2. Zivilrechtliche Haftungsrisiken

2.1. Rückzahlungsansprüche der Banken

Wurde der Kredit durch Täuschung erlangt, kann die Bank den Betrag zurückfordern – unabhängig vom Strafverfahren.

Ansprüche ergeben sich aus

- § 812 BGB (ungerechtfertigte Bereicherung) und

- § 823 Abs. 2 BGB i. V. m. § 263 StGB (deliktische Haftung).

Der Schaden entsteht bereits bei Auszahlung, da die Bank ein höheres Risiko eingeht, als bei wahrheitsgemäßen Angaben.

Zur Haftungsdogmatik im Finanzsektor siehe 👉 Haftung der Bank bei Online-Betrug – Ihre Rechte und Ansprüche.

2.2. Mitwirkung Dritter und Vermittlerhaftung

Oft agieren Mittelsmänner oder Finanzagenten, die Anträge im Auftrag anderer einreichen.

Wer von der Täuschung weiß oder sie unterstützt, haftet gesamtschuldnerisch.

Kreditvermittler können regresspflichtig werden, wenn sie

- unzureichend prüfen,

- Identitätskontrollen vernachlässigen,

- oder offensichtlich manipulierte Unterlagen akzeptieren.

Plattformbetreiber treffen ähnliche Sorgfaltspflichten wie Zahlungsdienstleister – Parallelen zu Krypto-Verwahrern verdeutlicht 👉 Custodial vs. Non-Custodial Wallets – Haftung im Vergleich.

3. Typische Erscheinungsformen des Kreditbetrugs

3.1. Identitätsdiebstahl und Scheinanträge

Täter verwenden gestohlene oder erfundene Identitäten, fälschen Ausweise oder nutzen kompromittierte Zugangsdaten.

Die Bank wird über die wahre Identität getäuscht und schüttet den Kredit aus – der Täter kassiert, der Geschädigte steht als Antragsteller im System.

Verwandter Komplex: 👉 Identitätsdiebstahl & Kontoübernahme – Rechte gegen die Bank.

3.2. Firmenkredite und Subventionsmissbrauch

Im gewerblichen Bereich häufen sich Fälle, in denen Förder- oder Betriebsmittelkredite mit falschen Angaben beantragt werden – etwa manipulierte Umsatzdaten oder fingierte Beschäftigtenzahlen.

Schon der Versuch kann strafbar sein, wenn die Bank infolge der Täuschung Auszahlungen in Aussicht stellt (§ 263 Abs. 2 StGB).

3.3. Manipulation von Bonitätsdaten

Neu ist der Versuch, SCHUFA- oder CRIF-Daten digital zu verändern, um Bonitätswerte zu verbessern.

Diese Eingriffe erfüllen regelmäßig sowohl § 263a StGB (Computerbetrug) als auch § 303a StGB (Datenveränderung).

4. Strafverteidigung und Entlastung

4.1. Fehlen der Täuschungsabsicht

Eine Verteidigungsstrategie kann der Nachweis sein, dass keine bewusste Irreführung beabsichtigt war.

Beispiel:

- versehentlich unvollständige Angaben,

- Unkenntnis über fehlerhafte Unterlagen,

- oder Eingaben durch Dritte ohne Wissen des Antragstellers.

Frühe Akteneinsicht und technische Prüfung der Online-Protokolle sind entscheidend.

4.2. Beweiswürdigung der Bankunterlagen

Behörden stützen sich meist auf Plattformlogs und Bankunterlagen – diese sind kritisch zu prüfen:

- War das VideoIdent-Verfahren ordnungsgemäß?

- Lagen technische Mängel oder Fälschungen vor?

- Wurden Sicherheitsvorgaben der Bank eingehalten?

Fehlerhafte Identifikation kann den Tatnachweis erschweren oder ausschließen.

4.3. Schadenswiedergutmachung und Kooperation (§ 46a StGB)

Aktive Mitwirkung an der Aufklärung wirkt strafmildernd:

- freiwillige Rückzahlung,

- Offenlegung von Abläufen,

- Kooperation mit Ermittlern oder Banken.

In leichten Fällen ist so eine Einstellung nach § 153a StPO erreichbar.

4.4. Täuschung durch Vermittler – Abgrenzung der Verantwortung

Macht ein Kreditvermittler falsche Angaben, ohne dass der Antragsteller davon wusste, ist entscheidend, ob ihm dessen Verhalten zurechenbar ist.

Nur bei Kenntnis oder billigender Inkaufnahme droht strafrechtliche Mitverantwortung.

5. Compliance und Prävention

5.1. Interne Kontrollsysteme

Unternehmen, die Kredite beantragen oder vermitteln, müssen klare Compliance-Strukturen einhalten:

- Vier-Augen-Prinzip,

- Dokumentation der Kommunikation mit Banken,

- Schulungen zu Betrugs- und Geldwäscheprävention.

Fehlen solche Strukturen, drohen Haftungsansprüche bei internen Pflichtverletzungen.

5.2. Sorgfaltspflichten von Banken

Auch Kreditinstitute tragen Verantwortung:

Sie müssen Plausibilitäts- und Identitätsprüfungen durchführen, verdächtige Muster erkennen und ggf. Verdachtsmeldungen an die FIU abgeben (§§ 10, 43 GwG).

Versäumnisse können als Organisationsverschulden gewertet werden.

Vertiefend dazu: 👉 Schwarze Liste betrügerischer Plattformen – Update Oktober 2025.

6. Entwicklungstendenzen der Rechtsprechung

Gerichte differenzieren zunehmend zwischen technischer Täuschung und individueller Verantwortung.

Automatisierte Kreditportale erhöhen das Risiko falscher Angaben, aber auch Fehlentscheidungen der Systeme.

Von Banken wird daher erwartet:

- KI-gestützte Betrugserkennung,

- strenge Identitätsprüfung,

- transparente Kommunikationsprotokolle.

Je unpersönlicher der digitale Prozess, desto schwieriger der Vorsatznachweis – ein Argument für die Verteidigung.

7. Fazit – Zwischen Täuschung und Kontrollpflicht

Kreditbetrug durch fingierte Anträge bleibt ein Schwerpunkt der Strafverfolgung – zugleich entstehen neue Risiken durch Digitalisierung und Automatisierung.

Für Beschuldigte gilt: Frühzeitige anwaltliche Beratung, Beweissicherung und proaktive Kommunikation mit Ermittlungsbehörden sind entscheidend.

Für Banken: Präzise Prüfprozesse und klare interne Kontrollen mindern Haftungsrisiken.

Nur durch Transparenz, Technik und jurische Struktur lassen sich Fehlverdächtigungen und unnötige Schäden vermeiden.

📞 Kontakt: Ihnen wird vorgeworfen, durch falsche Angaben oder Unterlagen einen Kredit erlangt zu haben?

Wir prüfen Beweise, sichern Unterlagen und entwickeln Ihre Verteidigungsstrategie.

Ersteinschätzung unter 0160 9955 5525 oder Kontaktformular.

🔗 Weiterführende Beiträge

- Rücküberweisungsfallen und Social-Engineering – Bankenhaftung prüfen

- Haftung der Bank bei Online-Betrug – Ihre Rechte und Ansprüche

- Cyberangriff auf Kundendaten – Ansprüche und Verteidigung

- Custodial vs. Non-Custodial Wallets – Haftung im Vergleich

- Schwarze Liste betrügerischer Plattformen – Update Oktober 2025

- Krypto Betrug: Finanzaufsicht und Haftung

Verwandte Themen – Love Scam / Romance Fraud / digitale Täuschung

- Love Scam und Opferrechte – Schadensersatz, Nebenklage, psychologische Hilfe

https://www.hortmannlaw.com/articles/love-scam-opferrechte-anwalt - Love Scam & Crypto.com – Haftet die PlattfCybercrime & StrafrechtDigitale Straftaten wie Phishing, CEO-Fraud oder Identitätsdiebstahl nehmen rasant zu – ebenso wie die Komplexität strafrechtlicher Verfahren. Wir unterstützen Betroffene und Unternehmen dabei, Täter zur Verantwortung zu ziehen, Beweise zu sichern und zivil- wie strafrechtliche Ansprüche durchzusetzen.

- Adhäsionsverfahren und Schadensersatz im Krypto-Betrugsfall

https://www.hortmannlaw.com/articles/adhasionsverfahren-und-schadensersatz-im-krypto-betrugsfall - Bedeutung von Haftsachen, Strafvollstreckung und Strafvollzug

https://www.hortmannlaw.com/articles/bedeutung-von-haftsachen-strafvollstreckung-und-strafvollzug - CEO-Fraud und Business-E-Mail-Compromise – Unternehmensbetrug durch Täuschung

https://www.hortmannlaw.com/articles/ceo-fraud-business-email - Geheimhaltungsvereinbarungen (NDAs): Schutz vor Industriespionage

https://www.hortmannlaw.com/articles/geheimhaltungsvereinbarungen-ndas-schutz-industriespionage - Industriespionage im internationalen Handel

https://www.hortmannlaw.com/articles/industriespionage-im-internationalen-handel - Industriespionage und Datenschutz

https://www.hortmannlaw.com/articles/industriespionage-und-datenschutz - Klage gegen Crypto.com & Co: Wie Opfer von Krypto-Betrug, Bitcoin- und Love-Scam-Fällen vor Gericht Erfolg haben

https://www.hortmannlaw.com/articles/klage-gegen-crypto-com-plattform-betrug - Kreditbetrug durch fingierte Anträge – Haftungs- und Strafrisiken

https://www.hortmannlaw.com/articles/kreditbetrug-scheinantrag - Kreditkartenbetrug – Haftung der Bank bei missbräuchlicher Nutzung

https://www.hortmannlaw.com/articles/kreditkartenbetrug-bankhaftung - Online-Betrug & Adhäsionsverfahren – Schadensersatz mit Anwalt durchsetzen

https://www.hortmannlaw.com/articles/adhasionsverfahren-online-betrug-anwalt - Phishing Betrug – Anwalt bei Fake-Support und Online-Täuschung

https://www.hortmannlaw.com/articles/phishing-fake-support-anwalt - Prävention von Industriespionage: technische Schutzmaßnahmen

https://www.hortmannlaw.com/articles/pravention-industriespionage-technische-schutzmasnahmen - Recovery Scams nach Krypto-Betrug – Die zweite Täuschungswelle

https://www.hortmannlaw.com/articles/recovery-scam-krypto-betrug - Scamming: PayPal-Betrug und Dating-Scams

https://www.hortmannlaw.com/articles/paypal-betrug-und-dating-scams - Starting a GmbH in Germany

https://www.hortmannlaw.com/articles/starting-a-gmbh - Strafanzeige Krypto Betrug

https://www.hortmannlaw.com/articles/strafanzeige-krypto-betrug - Was sind Crypto Plattformen und wann haften sie?

https://www.hortmannlaw.com/articles/was-sind-krypto-plattformen-und-wann-haften-sie

- Adhäsionsverfahren und Schadensersatz im Krypto-Betrugsfall

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Krypto Betrug Geld zurück? Binance, Crypto.com, Coinbase – Chancen, Freeze, rechtliche Schritte

Nach einem Krypto-Betrug ist das Vermögen nicht automatisch verloren. Der Beitrag erklärt, wann Börsen wie Binance, Crypto.com oder Coinbase eingebunden werden können, welche Sicherungsmaßnahmen realistisch sind und welche Versprechen unseriös sind.

.jpg)

Krypto Wallet leer, Geld weg – Betrug, Phishing oder Hack? Was jetzt tun, Anwalt erklärt

Wenn das Krypto-Wallet plötzlich leer ist, stehen Betroffene unter massivem Zeitdruck. Dieser Beitrag erklärt, ob ein Betrug, Phishing oder ein unbemerkter Zugriff vorliegt und welche Schritte sofort notwendig sind, um rechtliche Chancen zu wahren und weitere Schäden zu verhindern.

.jpg)

Krypto Betrug & Phishing (Fake Support/Spoofing): Anwalt erklärt „Trade Republic“, „Crypto.com“ & Login-Warnungen

Dieser Beitrag erklärt die häufigsten Betrugsmuster im Krypto-Umfeld, insbesondere Phishing-Angriffe mit angeblichem Support, Spoofing und zeitlich passenden Sicherheitswarnungen. Er zeigt, warum diese Angriffe so effektiv sind, weshalb Betroffene kein Fehlverhalten trifft und welche ersten Schritte nach einem Betrugsverdacht entscheidend sind.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.