Steuerliche Behandlung von DeFi-Verlusten nach Krypto-Betrug – Anwalt klärt auf

Juristische Expertise

- Cybercrime & Krypto-Betrug

- AI & Zukunftsrecht

- Steuerrecht & Steuerstrafrecht

- Gesellschaftsrecht, Immobilienrecht & Zivilrecht

- Datenschutz & Digitalrecht

Steuerliche Behandlung von DeFi-Verlusten nach Krypto-Betrug – Anwalt erklärt Nachweis, Zeitpunkt und steuerliche Anerkennung

Meta-Description

DeFi-Verluste steuerlich absetzen: Anwalt erklärt, wie Opfer von Krypto-Betrug Verluste nach § 23 EStG dokumentieren, nachweisen und anerkennen lassen.

I. Einleitung – wenn digitaler Betrug steuerlich relevant wird

Krypto-Betrug trifft längst nicht mehr nur Technik-Pioniere.

Wer in DeFi-Plattformen investiert, unterliegt demselben Steuerrecht wie jeder Kapitalanleger.

Das BMF-Schreiben vom 06. März 2025 schafft erstmals verbindliche Leitlinien:

Token, Coins und NFTs sind Wirtschaftsgüter – und damit steuerpflichtig.

Verluste können steuerlich berücksichtigt werden, wenn sie dokumentiert und endgültig sind.

Für Opfer eines DeFi-Betrugs entscheidet also nicht nur der Hack, sondern die Beweisdichte im Steuerverfahren.

II. Rechtsgrundlagen – § 23 EStG, § 22 EStG und § 147 AO

- § 23 Abs. 1 S. 1 Nr. 2 EStG: private Veräußerungsgeschäfte – Token = „andere Wirtschaftsgüter“.

- § 22 Nr. 3 EStG: sonstige Einkünfte – Erträge aus Staking, Lending, Yield Farming.

- § 147 AO: Aufbewahrungspflichten für steuerrelevante Unterlagen (10 Jahre).

- BMF-Schreiben 2025: verbindliche Auslegung dieser Normen auf Kryptowährungen und DeFi-Erträge.

Damit wird klar: Gewinne und Verluste aus DeFi-Investments sind steuerlich symmetrisch zu behandeln – wer Gewinne erklärt, muss auch Verluste belegen.

III. Tatbestände steuerlicher Verluste

Das BMF unterscheidet präzise:

- Veräußerungsverlust – Token werden unter Anschaffungskosten verkauft.

- Totalverlust – wirtschaftliche Verfügungsmacht geht unwiderruflich verloren (Hack, Scam, Diebstahl).

- Teilwertabschreibung – dauerhafte Entwertung ohne vollständigen Abfluss.

- Technischer Verlust – Private Keys verloren, Wallet zerstört, Smart-Contract-Bug.

Alle vier Fälle sind steuerlich relevant, wenn der Verlust objektiv feststeht und „ernsthaft realisiert“ ist (BMF Rn. 122 ff.).

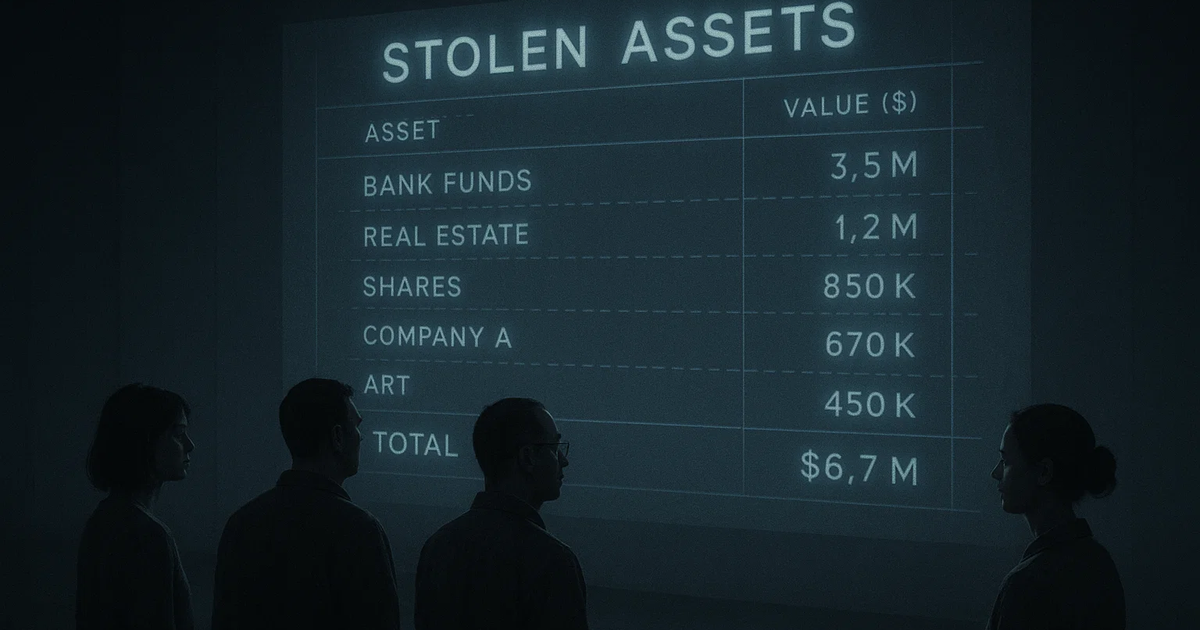

IV. DeFi-Betrug als steuerlich relevanter Totalverlust

Ein Betrug erfüllt steuerlich denselben Tatbestand wie eine Enteignung:

Das Wirtschaftsgut scheidet endgültig aus dem Vermögen aus.

Damit liegt ein realisierter Verlust vor (§ 23 Abs. 3 S. 4 EStG).

Das BMF erkennt ausdrücklich an, dass Diebstahl, Betrug und Hacks steuerlich als Realisation gelten (Rn. 128).

Entscheidend sind drei Nachweise:

- Technische Dokumentation (Transaktions-Hash, Wallet, Datum),

- Nachweis der Unwiederbringlichkeit (Explorer-Eintrag, Chain-Report),

- juristische Bestätigung (Anzeige, anwaltliche Stellungnahme).

V. Nachweispflichten und Dokumentation

Das Finanzamt verlangt eine geschlossene Beweiskette:

- Hash / Blocknummer der Transaktion,

- Wallet-Adressen (Absender + Empfänger),

- Token-Bezeichnung + Menge,

- Anschaffungskosten + Zeitpunkt,

- Kursumrechnung in EUR zum Transaktionstag,

- polizeiliche Anzeige oder anwaltliches Gutachten,

- ggf. Kommunikation mit der Plattform.

Die Belege müssen lesbar, dauerhaft und nachvollziehbar sein (§ 147 Abs. 5 AO).

Screenshots ohne Hash-Referenz genügen nicht; akzeptiert werden Blockchain-Explorer-Nachweise oder Reports zertifizierter Forensik-Tools.

VI. Zeitpunkt der Verlustrealisierung

Der Verlust entsteht im Jahr, in dem die Verfügungsmacht erlischt (BMF Rn. 129):

- beim Hack: Blockzeit der Transaktion,

- bei Betrug: Zeitpunkt der Täuschung + Token-Transfer,

- bei Scam-Plattformen: Abschaltung oder Nicht-Zugänglichkeit.

Ein späterer Polizeibericht ändert daran nichts.

Für die Steuer gilt der technische Verlustzeitpunkt.

Der Anwalt bestätigt ihn mit einem forensischen Report und legt ihn der Steuererklärung als „Beiblatt Krypto / DeFi-Verlustnachweis“ bei.

VII. Verlustverrechnung und § 10d EStG

- innerhalb des Jahres: Verrechnung mit Gewinnen aus anderen Veräußerungen;

- Vortrag: nicht verrechnete Verluste können nach § 10d EStG vorgetragen werden;

- Ausschluss: Verluste aus Staking / Lending nur innerhalb der sonstigen Einkünfte verrechenbar (§ 22 Nr. 3 EStG).

Damit wird aus steuerlicher Sicht jeder Nachweis wertvoll – er spart reale Steuerlast.

VIII. Nachweisgestaltung in der Praxis

Ein Anwalt erstellt ein dreiteiliges Verlustdossier:

Teil 1 – Technische Rekonstruktion

Transaktionsverlauf, Wallets, Explorer-Nachweis, Taint-Analyse.

Teil 2 – Juristische Bewertung

Einordnung als Vermögensverlust, Verweis auf § 23 EStG, BMF Rn. 128.

Teil 3 – Steuerliche Darstellung

Euro-Umrechnung, Eintrag im Formular SO („Sonstige Einkünfte“), Beilage zur Anlage KAP.

So entsteht ein prüfbarer Beweis, der Finanzämter überzeugt und in Einspruchsverfahren standhält.

IX. Der häufigste Fehler: „fiktiver Gewinn“

Viele Betrugsopfer erklären versehentlich Gewinne aus Fake-Plattformen, weil sie dort hohe „APY-Renditen“ sehen.

Doch virtuelle Gutschriften ohne Auszahlung sind nicht steuerpflichtig.

Nur realisierte, empfangene Erträge (§ 11 EStG) zählen.

Ein Anwalt korrigiert falsche Angaben per Berichtigte Steuererklärung (§ 153 AO) und verhindert Nachzahlungen mit Zinsen (§ 233a AO).

X. Beispiel: Verlust und spätere Teilerstattung

Ein Mandant investiert 50 000 € in ein DeFi-Projekt.

Nach einem Hack sind die Tokens weg.

Zwei Jahre später erhält er durch ein Gerichtsverfahren 5 000 € zurück.

→ Steuerlich:

- 2025 = Totalverlust 45 000 €, abzugsfähig.

- 2027 = Einnahme 5 000 €, nachträgliche Besteuerung.

Das zeigt, wie wichtig die zeitliche Trennung von Verlust und Rückfluss ist.

XI. Internationale DeFi-Verluste

Auch Verluste aus ausländischen DeFi-Projekten sind steuerlich relevant, wenn der Steuerpflichtige in Deutschland ansässig ist (§ 1 EStG).

Die Umrechnung in Euro erfolgt nach dem Tageskurs zum Verlustzeitpunkt.

Fehlerhafte Kursdaten führen zu Schätzungen (§ 162 AO).

Bei Offshore-Projekten sollten Zahlungsnachweise aus Börsen- oder Exchange-Logs gesichert werden.

XII. Zusammenhang mit Strafverfahren

Ein anhängiges Strafverfahren beeinflusst die steuerliche Anerkennung nicht.

Finanzämter dürfen den Verlust auch ohne rechtskräftiges Urteil anerkennen, wenn die Tatsachen plausibel sind.

Ein Anwalt reicht Strafanzeigen, Explorer-Nachweise und eidesstattliche Versicherungen ein – das reicht regelmäßig aus, um den Tatbestand zu belegen.

XIII. Sonderfälle – Airdrops, Hardforks und Yield Farming

Diese Ereignisse führen zu steuerpflichtigen Zuflüssen (§ 22 Nr. 3 EStG).

Wenn solche Erträge später verloren gehen, können sie als Verlust gegen sonstige Einkünfte verrechnet werden.

Das BMF stellt klar (Rn. 142): „Erträge aus dezentralen Finanzanwendungen unterliegen der Einkommensteuer, Verluste sind symmetrisch anzuerkennen.“

XIV. Zukünftige Meldepflichten – DAC7 und DAC8

Ab 2026 müssen nach DAC8 alle Krypto-Plattformen Transaktionen an Finanzbehörden melden.

Damit entfällt die „freiwillige Offenlegung“.

Wer DeFi-Verluste nicht erklärt, riskiert Bußgelder nach § 379 AO und steuerstrafrechtliche Ermittlungen (§ 370 AO).

Ein Anwalt sorgt dafür, dass Verluste richtig erfasst und rechtzeitig eingereicht werden.

XV. Rolle des Anwalts – vom Steuerbeistand zum Gutachter

Der Anwalt ist Schnittstelle zwischen Technik, Strafrecht und Finanzamt:

- erstellt forensische Verlustgutachten,

- führt Kommunikation mit Sachbearbeitern,

- koordiniert Strafanzeigen und Einspruchsverfahren,

- vertritt Mandanten vor Finanzgerichten (§ 33 FGO).

Viele Finanzämter verlangen mittlerweile eine anwaltliche oder steuerberaterliche Bestätigung für Verlustfälle – ein weiteres Argument für professionelle Begleitung.

XVI. Einspruch und Rechtsschutz

Lehnt das Finanzamt die Verlustanerkennung ab, hilft der Einspruch (§ 347 AO).

Wird auch dieser abgelehnt, folgt die Klage zum Finanzgericht.

Entscheidend ist die Dokumentation der wirtschaftlichen Unwiderruflichkeit.

Das FG Baden-Württemberg (2024) hat bereits entschieden, dass „bei nachweislichem Blockchain-Abfluss ein steuerlicher Verlust anzuerkennen ist.“

XVII. Präventive Steuer-Compliance

Wer regelmäßig DeFi-Investments tätigt, sollte ein automatisiertes System zur Dokumentation einrichten:

- monatliche Portfolio-Reports,

- automatisierte Kurs-APIs,

- Sicherung auf prüfbarem Medium (PDF + Hash),

- jährliche Übersicht für Steuererklärung.

So entsteht ein „digitales Buchführungssystem“ im Sinne des § 147 AO.

XVIII. Verhältnis zur Selbstanzeige

Wer in vergangenen Jahren DeFi-Verluste oder -Gewinne nicht erklärt hat, kann eine strafbefreiende Selbstanzeige (§ 371 AO) erstatten.

Sie muss alle nicht verjährten Zeiträume umfassen und vollständig sein.

Ein Anwalt sichert Form und Frist, damit keine neue Steuerstraftat entsteht.

XIX. Fazit – Dokumentation ist das neue Recht

DeFi-Verluste sind steuerlich anerkennbar – aber nicht automatisch.

Die Finanzverwaltung verlangt transparente, technisch saubere Nachweise.

Das BMF-Schreiben 2025 ist kein Steuergeschenk, sondern ein Prüfungsrahmen.

Wer diesen beherrscht, vermeidet Doppelbelastung und sichert sich gegen künftige Meldepflichten unter DAC8.

Der Anwalt wird dabei zum „digitalen Steuerarchitekten“ – er übersetzt Blockchain-Verluste in juristisch anerkannte Tatbestände.

Call-to-Action

Kostenloses Beratungsgespräch:

Sie haben durch einen DeFi-Betrug oder Hack Geld verloren und möchten den Verlust steuerlich anerkennen lassen?

Kontaktieren Sie Rechtsanwalt Max Nikolas Mischa Hortmann unter 📞 0160 9955 5525 oder über

hortmannlaw.com/contact

Dieser Artikel beleuchtet Parallelen zwischen staatlicher Kontrolle, Schattenwirtschaft und digitaler Finanzregulierung – vom Bereich der Sexarbeit bis zur Krypto-Compliance.

Fehlende Regulierung der Sexarbeit – wie Love-Scamming, Sugar-Daddy-Plattformen und digitale Prostitution dem Staat entgleiten

Fehlende Regulierung der Sexarbeit – wie Love-Scamming, Sugar-Daddy-Plattformen und digitale Prostitution dem Staat entgleiten

Verwandte Aufsätze – Themenblock „Finanzaufsicht & Ermittlung“

Diese Beiträge vertiefen die juristischen, forensischen und regulatorischen Aspekte von Geldwäsche, Ermittlungsverfahren und DeFi-Compliance. Sie zeigen, wie Aufsicht, Kanzlei und Detektei in der Praxis zusammenarbeiten, um digitale Finanzkriminalität aufzuklären und zu verhindern.

- On-Chain-Ermittlungen bei Krypto-Betrug – wie Anwalt und Forensik DeFi-Hacks aufklären

https://www.hortmannlaw.com/articles/on-chain-ermittlungen-krypto-betrug-anwalt - Smart-Contract-Fehler und Ermittlungsgrenzen – Anwalt im Kampf gegen digitale Täter

https://www.hortmannlaw.com/articles/smart-contract-fehler-strafverfolgung-anwalt - Geldwäsche & DeFi – rechtliche Pflichten und FIU-Meldungen

https://www.hortmannlaw.com/articles/geldwaesche-defi-krypto-betrug-anwalt - Smart-Contract-Haftung – Verantwortung bei Fehlern im Code

https://www.hortmannlaw.com/articles/smart-contract-haftung-krypto-betrug-anwalt - Plattform-Verantwortung bei Krypto-Betrug – Anwalt erklärt Haftung von DeFi-Betreibern und DAOs

https://www.hortmannlaw.com/articles/plattform-verantwortung-defi-krypto-betrug-anwalt - DeFi-Compliance und Datenschutz – Anwalt über DSGVO-Risiken bei Krypto-Betrug

https://www.hortmannlaw.com/articles/defi-compliance-datenschutz-krypto-betrug-anwalt - Incident Response nach DeFi-Hack – rechtliche Meldepflichten und Kommunikationsstrategien

https://www.hortmannlaw.com/articles/incident-response-defi-hack-krypto-betrug-anwalt - Internationale Zuständigkeit bei DeFi-Betrug – Anwalt erklärt Gerichtsverfahren und Durchsetzung

https://www.hortmannlaw.com/articles/internationale-zustaendigkeit-defi-krypto-betrug-anwalt - Krypto-Betrug nachweisen – anwaltliche Forensik-Checkliste für DeFi-Opfer

https://www.hortmannlaw.com/articles/krypto-betrug-nachweisen-anwalt-checkliste - Prävention – DeFi-Risiken erkennen – Anwalt warnt vor neuen Formen des Krypto-Betrugs

https://www.hortmannlaw.com/articles/defi-risiken-erkennen-krypto-betrug-anwalt - Zukunft des DeFi-Rechts – MiCA und DAC8 – Anwalt erklärt neue Transparenz- und Haftungsregeln

https://www.hortmannlaw.com/articles/zukunft-defi-recht-mica-dac8-krypto-betrug-anwalt

Weiteres:

Diese Beiträge zeigen, wie anwaltliche Strategie und operative Detektivarbeit bei Krypto-Betrug, Love Scam und Online-Täuschung zusammenwirken. Sie erklären, wie juristische und forensische Beweissicherung kombiniert wird, um Täterstrukturen sichtbar zu machen und Mandanten zu schützen.

- Detektei und Anwalt – Love Scam und digitale Täuschung gemeinsam aufklären

https://www.hortmannlaw.com/articles/detektei-anwalt-love-scam-zusammenarbeit - Krypto- und Anlagebetrug – wie Anwalt und Detektiv gemeinsam Täter überführen

https://www.hortmannlaw.com/articles/krypto-anlagebetrug-anwalt-detektiv-taeterueberfuehrung - Beweissicherung bei Love Scam und Krypto-Betrug – Zusammenarbeit zwischen Detektei und Kanzlei

https://www.hortmannlaw.com/articles/beweissicherung-love-scam-krypto-detektei-kanzlei - Mandantenschutz durch Kanzlei-Detektei-Kooperation bei Betrugsmaschen

https://www.hortmannlaw.com/articles/mandantenschutz-kanzlei-detektei-kooperation-betrugsmaschen

Auch lesenswert:

- Krypto-Verluste und Betrugsfälle - Tücken bei privaten Veräußerungen

https://www.hortmannlaw.com/articles/krypto-verluste-und-betrugsfalle-tucken-bei-privaten-verausserungen - Plattformverantwortlichkeit und Compliance im Krypto-Bereich: Wie Anbieter in Haftung genommen werden können

https://www.hortmannlaw.com/articles/plattformverantwortlichkeit-compliance-krypto-haftung - Recovery Scams nach Krypto-Betrug – Die zweite Täuschungswelle

https://www.hortmannlaw.com/articles/recovery-scam-krypto-betrug - SCHUFA Eintrag Krypto Betrug

https://www.hortmannlaw.com/articles/schufa-eintrag-krypto-betrug - Steuerliche Implikationen von Krypto-Betrug: Steuerhinterziehung und Steuerverkürzung durch betrügerische Transaktionen

https://www.hortmannlaw.com/articles/steuerliche-implikationen-von-krypto-betrug - Steuern Krypto Betrug Verluste

https://www.hortmannlaw.com/articles/steuern-krypto-betrug-verluste - Strafanzeige Krypto Betrug

https://www.hortmannlaw.com/articles/strafanzeige-krypto-betrug - Was sind Crypto Plattformen und wann haften sie?

https://www.hortmannlaw.com/articles/was-sind-krypto-plattformen-und-wann-haften-sie

Das könnte Sie auch interessieren

Entdecken Sie weitere Beiträge zu aktuellen Themen rund um Digitalrecht, Cybercrime, Datenschutz, KI und Steuerrecht. Unsere verwandten Artikel geben Ihnen zusätzliche Einblicke und vertiefende Analysen.

.jpg)

Haftung der Bank bei Krypto-Betrug & Anlagebetrug – Anwalt Leitfaden 2026 zur Bankenklage

Wann haftet eine Bank trotz autorisierter Überweisung? Der Leitfaden 2026 erklärt die dogmatischen Schwellen für Bankenklagen nach Krypto-, Anlage- und Love-Scam.

.jpg)

BitBox, MetaMask, Trust Wallet: Krypto-Betrug ohne Hack und ohne Phishing

Anlagebetrug mit BitBox, MetaMask und Trust Wallet: Kein Hack, keine Phishing-Masche – sondern täuschungsbedingte Eigenüberweisungen. Jetzt einordnen.

.jpg)

Krypto Betrug Geld zurück? Binance, Crypto.com, Coinbase – Chancen, Freeze, rechtliche Schritte

Nach einem Krypto-Betrug ist das Vermögen nicht automatisch verloren. Der Beitrag erklärt, wann Börsen wie Binance, Crypto.com oder Coinbase eingebunden werden können, welche Sicherungsmaßnahmen realistisch sind und welche Versprechen unseriös sind.

Suchen Sie dringend diskrete, juristische Unterstüzung?

Wir helfen Ihnen gerne persönlich weiter – schildern Sie uns Ihr Anliegen und wir finden gemeinsam eine Lösung.